تورم در اقتصاد ایران، ویژگی ها و عوامل ایجاد کننده آن

غالبا فاصله گرفتن نرخ تورم از روند یا از ميانگين بلندمدت در اقتصاد ماهيت چرخهاي دارد. نظمهاي آماري بسیاری از کشورهای توسعه یافته نشان میدهند که نرخ تورم همراه چرخه است. به عبارت دیگر زماني نرخ تورم افزايش مييابد كه تقاضای کل از تولید بالقوه فراتر میرود (شكاف توليدافزایش مييابد).. اما در اقتصاد ایران جهش هاي تورمي در ايران غالبا پادچرخهاي و هم زمان با اصابت تكانه هاي ارزي، به واسطه محدودیت تراز پرداخت ها و تحریم ها، و ركود تورمي بوده است.

ویژگی های تورم

ابتدا به ویژگی تورم در اقتصاد ایران طی سال های اخیر میپردازیم.

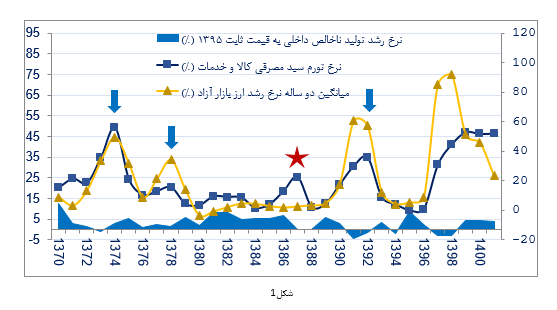

ویژگی اول. شكل1 نرخ تورم سبد مصرفي كالا و خدمات، ميانگين دو ساله نرخ رشد ارز بازار آزاد و نرخ رشد توليد ناخالص داخلي به قيمت ثابت سال 1395 در دوره 1401-1370 را نشان ميدهد. در طول اين دوره اقتصاد ايران پنج جهش نرخ تورم تجربه كرده است كه به طور قابل توجهي از روند بلندمدت خود بالاتر بوده است. از ميان آنها چهار مورد همزمان با جهش نرخ ارز و به تبع آن تکانه منفی بخش عرضه و مورد ديگر كه در اواسط دهه 80 اتفاق افتاد که حاصل سیاست انبساط ملی و پولی و كاهش نرخ بهره بود. در واکنش به این موج تورمی بانک مرکزی نرخ رشد نقدینگی را به شدت کاهش داد كه به سیاست سه قفله کردن در زمان آقای مظاهري (رئيس كل سابق بانك مركزي در دولت نهم) معروف است. نکته قابل تامل آنست که افزایش نرخ تورم که به موجب انبساط تقاضا ناشی از سیاست های پولی و مالی ایجاد شده را میتوان با سیاست های انقباضی پولی و بهنگام كنترل كرد، اما کنترل تورم هایی که از تکانه های عرضه و فشار هزینه ناشی میشود به سهولت میسر نمیشود

ویژگی دوم.

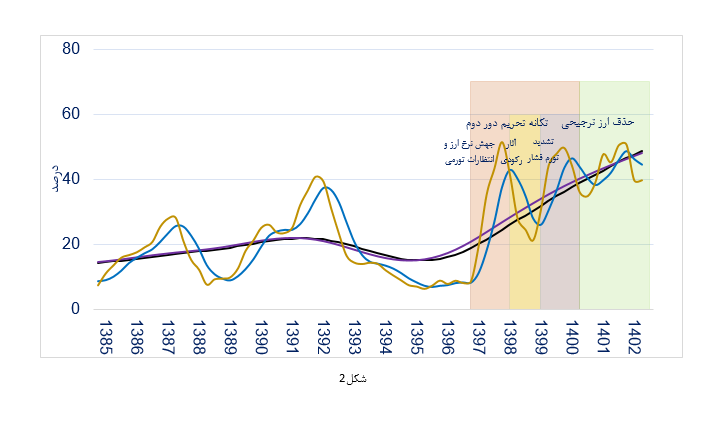

شكل2 نرخ تورم متوسط سالانه منتهي به فصل و تورم نقطه به نقطه فصلي از ابتداي سال 1385 تا پاييز سال 1402 را نشان ميدهد. سال 1391 هم زمان با تكانه تحريم و افزايش نرخ ارز، تورم افزايش يافت ولی در ادامه با به كارگيري سياستهاي تثبيت اقتصادي، افزايش صادرات نفت و بهبود وضعیت گردش مالي ارزي، نرخ تورم تك رقمي شد. اما پس از سال 1396در اثر تكانه دوم تحريم نرخ ترم بار ديگر جهش پيدا كرده و روند صعودي به خود گرفته و نوسانات آن حول روند بالاتری شکل میگیرد. نکته قابل توجه آنست که نرخ تورم طی سال های 1402-1397 لختی (پايداري) بیشتر در نرخهاي بالاتر داشته و نه فقط با رفتار نرخ تورم دورههاي قبلي خیلی متفاوت بوده بلکه ماهيت آن از تورم مزمن به تورم لجام گسيخته تغيير كرده است.

ویژگی سوم.

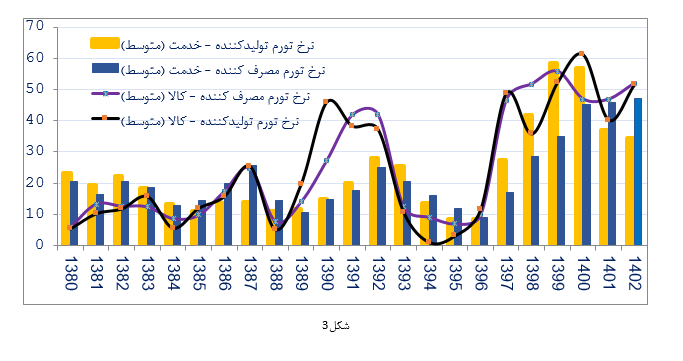

شكل3 نرخ تورم شاخص قيمت توليد كننده (PPI) و شاخص قيمت مصرف كننده (CPI) به تفكيك بخش كالا و خدمات را نشان ميدهد. شاخص قيمت توليد كننده و مصرف كننده در بخش كالا همستگي بالايي داشته و در مقابل تكانههاي ارزي جهش شديدتري نسبت به بخش خدمات دارند، اما شاخص قيمت توليد كننده و مصرف كننده در بخش خدمات با يك وقفه و با شدت بیشتری به اين تكانه ها واكنش نشان میدهند. واکنش شدیدتر بخش کالا به دليل مواد بر بودن فرآیند تولید كالاها در مقایسه با بخش خدمات است که فرآیند تولید کاربرتر دارد. معمولا در پی اصابت تکانه های ارزی قیمت کالاهای واسطه ای و سرمایه ای به نسبت نرخ دستمزد افزایش می یابد بنابراین هزینه تولید در بخش کالا سریع تر از بخش خدمات بالا میرود و متعاقبا این افزایش هزینه در تولید به سبد مصرف منتقل میشود.

ویژگی چهارم.

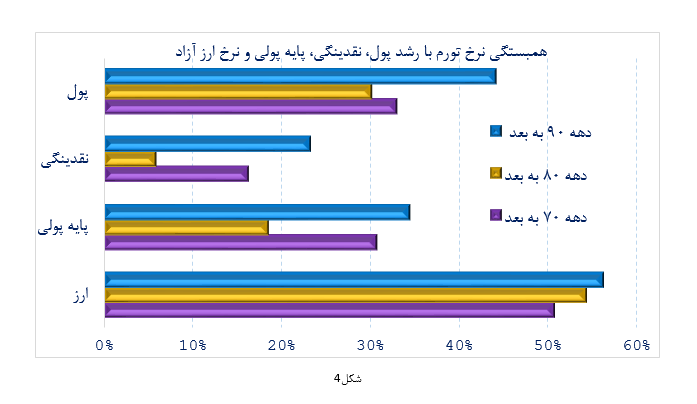

شكل4 همبستگی نرخ تورم با نرخ رشد پول، نقدینگی، پایه پولی و نرخ ارز بازار سیاه (آزاد) را نشان ميدهد. در طي سه دهه اخير نرخ رشد ارز در مقايسه با ساير متغيرهاي كلان پولي بيشترين همبستگي با نرخ تورم را داشته است. این موضوع که چرا نرخ ارز بازار سیاه (آزاد) همبستگی بالاتری در همه دوره ها با نرخ تورم دارد سوال مهم و واردی است که سعی میشود با مدد گرفتن از شکل 5 توضیح داده شود. تبعات جهشهاي نرخ ارز در اقتصاد ایران محدود به تغيير در قيمتهاي نسبي نیست و آثار ديگري بر جاي ميگذارد كه در ادامه به آن خواهیم پرداخت.

سازوکار ایجاد و انتشار فشارهای تورمی در اقتصاد ایران

اقتصاد ایران طی نیم قرن اخیر ویژگی های یک اقتصاد باز و کوچک و صادر کننده کالاهای خام، با تمرکز تولید بر فرآوری نهایی، را داشته است. هر چند طی ده سال گذشته جانشینی واردات در سطح گسترده ای اتفاق افتاده، اما هنوز تولید در شماری از بخش ها نیاز به واردات کالاهای واسطه ای و سرمایه ای دارد و در شماری از اقلام تولید داخلی کفایت تقاضای داخلی را نمیدهد.

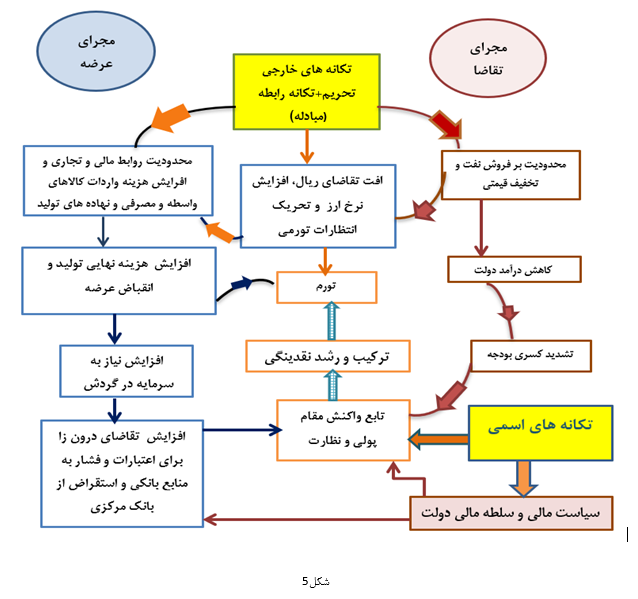

شكل5 یک شمای کلی از ارتباطات بخشی و سازوکارهای ایجاد و انتشار فشارهای تورمی در اقتصاد ایران ارائه میدهد. به طور كلي ميتوان تکانه های اصابت شده به اقتصاد ایران را به دو نوع غالب تفکیک کرد: تکانه های اسمی تكاني منتج شده از سیاست های مالی و پولی و تکانه های خارجی شامل تکانه های رابطه مبادله و تحریم ها اسمي ناشي از انبساط پولي و مالي. مبادي ورودي و مكانسم تسري این دو تکانه دو مجراي تقاضا و عرضه هستند. تکانه های برون زای بهره وری تکانه چیره و غالب در اقتصاد ایران ارزیابی نمیشوند.

تكانه اسمي كه عمدتاً نشأت گرفته از سياستهاي مالي انبساطي و سلطه مالي دولت بوده از مجراي تقاضا وارد اقتصاد کلان میشود و آثار آن بر ترازنامه سيستم بانكي و بانك مركزي تسري پيدا میکند و در نهايت اثرات آن در رشد تقاضای کل، حجم کل های پولی و نرخ تورم تخليه ميشود. اگر انبساط مالی به علت افزایش درآمدهای صادرات نفت باشد و محدودیت ها بر تجارت خارجی و گردش مالی-ارزی نرم و شل باشد، افزایش عرضه کالا توسط حجم بالاتری از واردات ممکن میشود و اقتصاد ثبات نسبی نرخ ارز را تجربه میکند. تجربه اقتصاد ما حاکی از آن است که در این حالت فشارهای های تورمی ناشی از انبساط تقاضا منجر به افزایش افسار گسیخته نرخ تورم نمیشود و کاهش نرخ تورم با انقباض رشد تقاضا ممکن است. تجربه اواسط دهه 80 و سه قفله کردن بانک مرکزی شاهد این مدعا است. اما اگر وضعیت متفاوت باشد و انبساط تقاضا با افزایش درآمدهای نفتی همراه نباشد فشارهای تورمی ناشی از انبساط تقاضا بطور قابل توجهی زیاد میشود.

چنانچه در شکل 5 نشان داده شده، تكانه هاي خارجي سه اثر متفاوت بر جاي ميگذارند.

اول، تبعات فوری اصابت تكانه خارجی عبارتند از كاهش تقاضاي دارایی ريال، افرايش نرخ ارز و تحريك انتظارات تورمي. دوم، اثر تكانه خارجي از مجراي عرضه تسری می یابد. به اين صورت كه در پي محدوديتهاي ایجاد شده در تراز و گردش پرداخت ها و جریان تجارت خارجی و افزایش نرخ ارز هزينه واردات كالاهاي واسطهاي و مصرفي و نهادههاي توليد افزايش يافته و اين امر هزينه توليد را افزايش و موجب انقباض عرضه ميشود. در نتيجه اصابت این نوع تکانه نياز به سرمايه در گردش افراد حقيقي و حقوقي افزايش يافته و افزايش تقاضاي درون زا براي اعتبارات (برای خرید نهاده های مورد نیاز و بعضا خرید جهت انبار کردن کالا) اضافه تقاضا برای اعتبارات بانكي میشود. بانک ها هم برای گرفتن خطوط اعتباری از بانک مرکزی صف می بندند. فشار بر بانك مركزي مبني بر مساعدت با افزايش تقاضاي درون زا و تزريق ذخاير به بانك ميشود و بسته به تابع واكنش مقام پولي و چگونگي نظارت بر سيستم بانكي آثار افزايش تقاضاي درون زا به ترازنامه سيستم بانكي و در نهايت بانك مركزي منتقل ميگردد.

سوم، اثر تكانه هاي خارجي از مجراي تقاضا بر اقتصاد. بر اثر تکانه منفی رابطه مبادله یا تحریم ها درآمد حاصل از فروش نفت کاهش می یابد، درآمد دولت كاهش يافته و كسري بودجه تشديد و در نهايت آثار آن نيز بر روي ترازنامه بانك مركزي تخليه ميشود.

بنابراين، به استثناي اثر انتظارات تورمي تكانههاي خارجي، آثار دیگر آن از مجراي تقاضا و عرضه شروع و از درگاه بودجه دولت، ترازنامه بانک مرکزی و ترازنامه شبکه بانکی به كل اقتصاد تسري مييابد. با این توصیفات ميتوان گفت که بطور کلی، تكانه خارجي اصابت شده طی دهه گذشته تکانه صرف خارجی نبوده كه فقط از طريق تغيير قيمت نسبي كالاهاي داخلي و خارجي اثرگذار باشد، بلكه به همراه آن آثار مالی و پولي و انتظاراتی در پی داشته است. باید در نظر داشت که تکانه های اسمی و خارجی هر دو آثار خود را از طریق ترازنامه بانک مرکزی و شبکه بانکی به کل اقتصاد منتقل میکنند.

در صورتي كه اقتصاد تنها يك تكانه اسمي انبساطی صرف را تجربه کند (تکانه خارجی صفر باشد)، بانك مركزي ميتواند مطابق با رویکرد كلاسيك پولي با کاهش پايه پولي و انبساط پولي یا افزایش نرخ بهره اقدام به رفع اين آثار نمايد. تكانه هاي خارجي (تحريم) از طريق افزايش تقاضاي دورن زا برای تأمین مالی کسری بودجه و سرمایه در گردش بنگاه ها بر تركيب و نرخ رشد كلهاي پولي اثر ميگذارد. بنابراین لازم است که تفاوت برون زایی و درون زایی تغییرات در ترازنامه بانک مرکزی و شبکه بانکی را بتوانیم درنظر داشته باشیم و تفکیک کنیم. به نظر اینجانب رشد نقدینگی طی سال های 1396-1401 تا حد زیادی معلول نیاز به حجم به حجم بالاتري از سرمايه در گردش توسط بنگاه ها به علت فشار هزینه ها بوده است که در آمار به صورت بار تورمی بالاتر رشد نقدینگی ظاهر میشود..

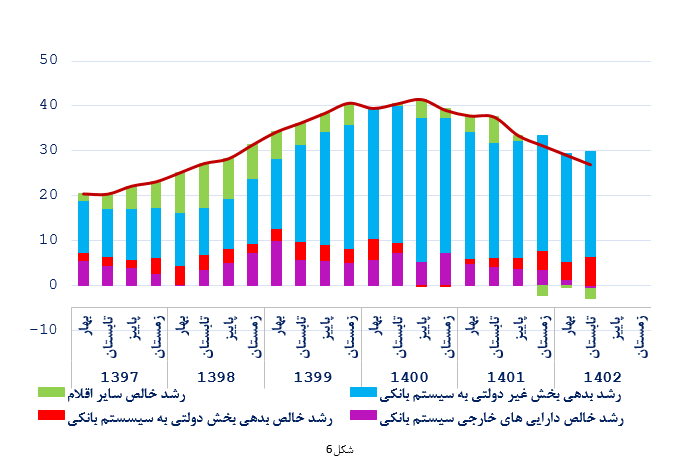

شكل6 که رشد نقدينگي برحسب منابع را نشان ميدهد . تكانههاي ارزي موجب افزايش نياز سرمايه در گردش بنگاهها و حجم اعتبارات غيردولتي گرديدهاست. به عبارتي ديگر تقاضای بخش غيردولتي براي اعتبارات افزايش يافته و بانك مركزي نيز با تزريق منابع شرايط اين انبساط را فراهم كرده است. همچنين رشد خالص داراييهاي خارجي سيستم بانكي حدوداً از زمستان 1400 به بعد كاهنده بوده است. تکانههای خارجی که موجب بروز تکانه از نوع فشار هزینه میشوند دو اثر همزمان دارند: هم نرخ تورم را افزایش میدهند و هم تولید بالقوه را کاهش میدهد وقتی استمرار مییابند انتظارات تورمی را پابرجاتر میکنند. برخی از صاحب نظران اشاره میکنند که سیاست بهینه پولی فقط محدود به مقابله با تورم نیست. در صورت وقوع تکانه هزینه (عرضه) مقام پولی نمیتواند نسبت به افت تولید و گسترش وضعیت رکودی بیتفاوت باشد و با دوگانه (بده-بستان) تولید و تورم مواجه است (گالی، 2015). در واکنش به این وضعیت مقام پولی دو گزینه پیشرو دارد: الف)- میتواند سیاست مقابله با تورم را (از طریق افزایش نرخ بهره یا کاهش نرخ رشد کلهای پولی) اجرا کند؛ ب)- با واکنش ندادن سریع و قوی به افزایش تورم (بهطور مثال اعمال نکردن اصل تیلور) سعی بر مقابله با افت تولید و افزایش بیکاری کند. نحوه واکنش بانک های بانک های مرکزی نسبت به تکانه های عرضه در زمان های مختلف متفاوت بوده است.بانکهای مرکزی که تک هدفی نیستند و با یک بده-بستان سیاستی مواجه هستند مقابله با تورم را بهطور تدریجی و از این منظر نوعی سیاست مساعدتی در کوتاهمدت را انتخاب و اعمال میکنند. باید توجه داشت که برای اقتصاد ایران که همراه با تکانه فشار هزینه دچار تحریمهای بینالمللی و مشکل پرداختهای ارزی بوده نه تنها دوگانه های سیاستی وخیمتر شده، بلکه بهواسطه وجود سلطه مالی هزینه سیاسی کاهش تولید و اشتغال و مقابله با نرخ تورم برای مقام پولی بالا است، از این رو رویکرد بانک مرکزی بیشتر از نوع مساعدتی و نه مقابلهای بوده است. در این رویکرد اثر بازخوردی تورم بر نرخ رشد نقدینگی توسط بانک مرکزی مساعدت می شود و نیاز به منابع سرمایه در گردش بنگاهها در پی افزایش هزینههای تولید و نیازهای تأمین مالی دولت باعث میشود که رشد پایه پولی و نقدینگی بالاتر از روند قبلی شود. تکانه تحریم شرایطی بهوجود آورد که دست بانک مرکزی برای سیاست مقابلهای را نیم بسته کرد و افزایش رشد نقدینگی در واکنش به جهش هزینه تولید و افزایش نیاز به سرمایه در گردش افزایش قابل اتفاق افتاد. فقدان انضباط مالی و بودجهای فشار بیشتری بر ترازنامه بانک مرکزی آورد و مزید بر علت شد. برخی از اقتصاددانان بر این عقیده هستند که هراس از تبعات رکود سیاستهای مقابلهای بر نوع سیاست های اتخاذ شد تاثیر گذار است و شفافیت در سیاست های ارتباطی مقام پولی باعث کاهش هزینه های اجتماعی مقابله با تورم دارد.

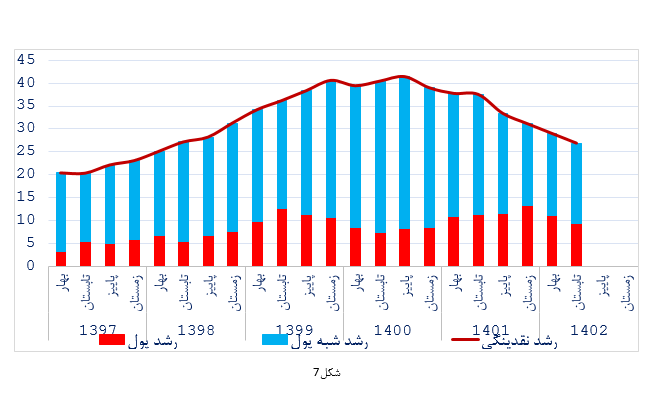

در بخش قبلی در باره مجرای انتظارات و اثر تکانه های خارجی منفی و افزایش نرخ ارز بر تضعیف تقاضای دارایی برای ریال اشاره شد. نرخ های سود بانکی پایین تر از نرخ تورم انتظاری و مالیات تورمی مزید بر علت شده است. بر اساس نظریه های متعارف، تقاضای پول را میتوان به دو بخش تقاضای دارایی و تقاضای معاملاتی و احتیاطی تقسیم کرد. وقتی نااطمینانی افزایش می یابد و انتظارات تورمی تقویت میشود تقاضای معاملاتی و احتیاطی که سیالیت بیشتری دارند افزایش می یابد و چون که در این شرایط وظیفه ذخیره ارزش پول دچار خدشه میشود تقاضای دارایی برای ریال کاهش می یابد. نسبت پول به نقدینگی تقریبی برای تغییر در این دو بخش از تقاضا است. شكل7 سهم از رشد نقدينگي برحسب مصارف را نشان ميدهد. رشد پول بالاتر از رشد نقدينگي بوده است و همچنين نسبت پول به نقدينگي افزايش يافته است. زماني که به علت تکانه های منفی خارجی نرخ ارز افزايش مييابد، تقاضاي دارايي براي ريال كاهش اما تقاضاي معاملاتي افزايش پيدا ميكند.

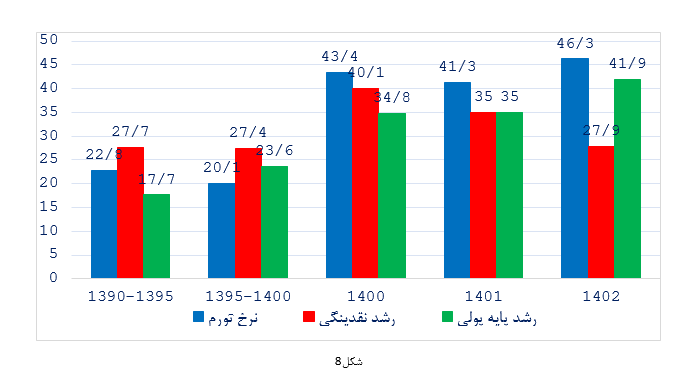

شكل 8 نشان ميدهد نرخ تورم در دهه 90 بيشتر از نرخ رشد نقدينگي و پايه پولي بوده است و نرخ رشد پايه پولي در پنج ساله نخست دهه 90 كمتر از نرخ رشد نقدينگي و در پنج ساله دوم بيشتر از آن بوده است. اما در سه سال اخير نرخ رشد نقدينگي مرتبا كمتر از نرخ تورم و رشد پايه پولي ميگردد. بنابراين در اين دوره قدرت خريد سپردههاي سيستم بانكي به طور مرتب و قابل ملاحظه اي كمتر شده است.

مقایسه آثار تکانه های اسمی و خارجی

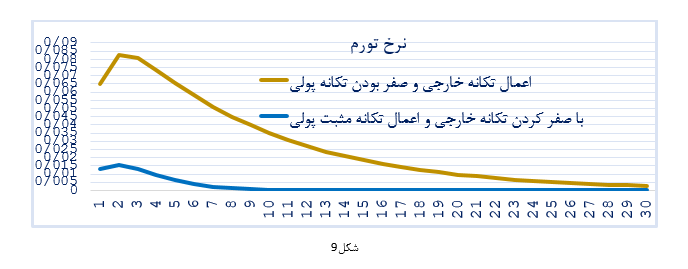

برای ارزیابی تجربی آثار تکانه اسمی پایه پولی و تکانه خارجی بر نرخ تورم اثر تكانههاي خارجي و پولي براساس مدل تعادلي عمومي تصادفي پويا با تصریح تابع واکنش مقام پولی در اقتصاد ایران شبیه سازی شد. در وضعیتی که مقام پولی رفتار مساعدتی و نه مقابله ای با تورم دارد شبیه سازی ها نشان میدهند که اثر فوري يك تكانه خارجی بر تورم بيشتر و طولانيتر از تکانه پایه پولی در اقتصاد است. دلیل آن به نظر اینجانب آن است که، چنانچه گفته شد، تکانه خارجی از سه مجرای انظارات، تقاضا و عرضه (که قبلا توضیح داده شد) بر تورم و تولید اثر درحالي كه اثر تكانه پولي فقط محدود به مجرای تقاضا است. این مطلب در شکل 9 نمایش داده شده است.

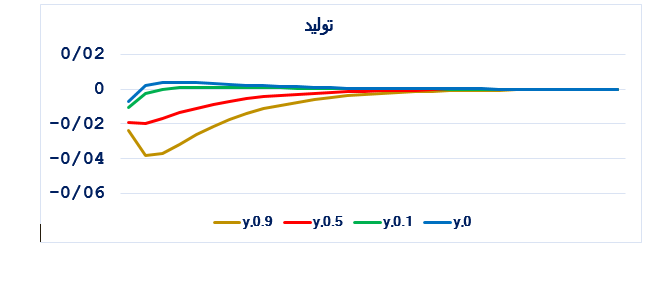

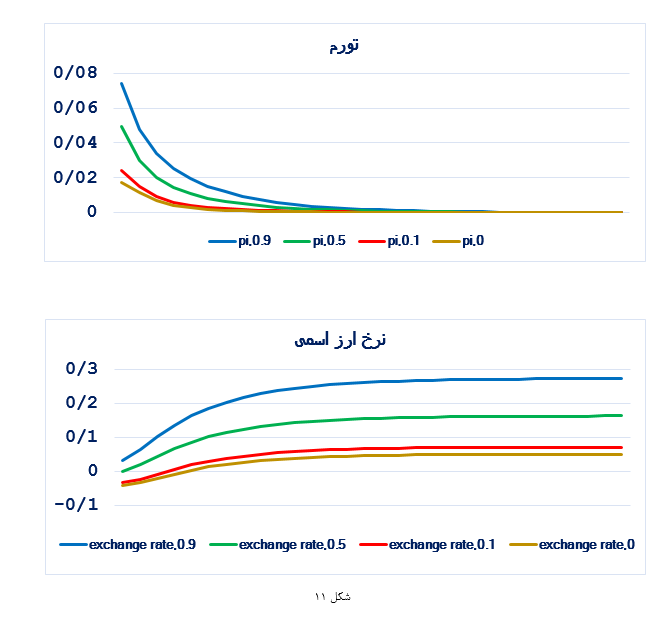

تورم برای کشورهای مثل ایران که وابسته به واردات کالای واسطهای بوده و تحت تحریم میباشد ابعاد ساختاری هم دارد. شبیه سازی متغیرهای تولید، تورم و نرخ ارز از اصابت تکانه خارجی تحت چهار سناریو متفاوت برای نسبت کالای واسطه وارداتی به کل کالای واسطه مورد نیاز بنگاه های داخلی در قالب الگوی فوق الذکر انجام شد و نتایج نشان داد که هرچه نرخ نهایی جانشینی میان کالاهای واسطه ای داخلی و خارجی بالاتر باشد اثر تکانه ارزی بر تولید، تورم و نرخ ارز کمتر است (هم نرخ ارز و تورم کمتر افزایش یافته و هم تولید کمتر کاهش مییابد). اما جایشین شدن تولید داخل نیاز به سرمایه گذاری و نیروی کار با مهارت دارد. خروج سرمایه و انقباض اعتبار تحقق چنین تحولی را مشکل تر میکند. کاهش نرخ ارز حقیقی از نیمه دوم دهه 80 سهم واردات به تولید ناخالص داخلی را به شدت افزایش داد و اقتصاد را به تحریم ها ضربه پذیر تر کرد. در صورتی که اگر نرخ ارز حقیقی پایین در آن دوره باعث نمیشد که تولیدات کشور صدمه بخورد و واردات در مقیاس وسیعی صورت بگیرد، شاید ضربه ای به این شدت بر اقتصاد وارد نمیشد.

نرخ ارز و تخصیص منابع

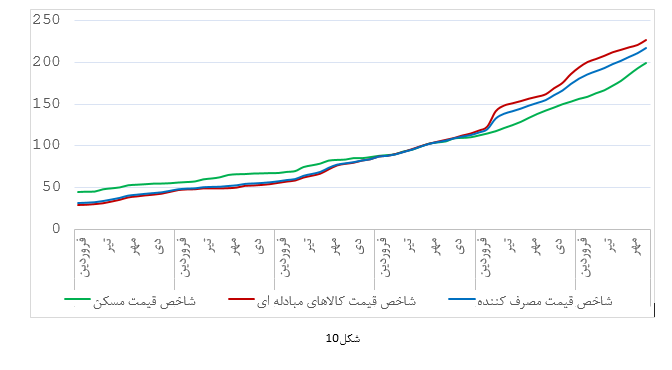

بر اساس شكل10 شاخص قيمت كالاهاي مبادله در طي سالهاي اخير بالاتر از شاخص قيمت مصرف كننده قرار دارد و اين نشان ميدهد كه كالاهاي مبادلهاي گرانتر شده است. اگر سازوكار تخصيص منابع در كشور كاراتر، هزينه مبادله كمتر، سياست خارجي همراهتر و ابعاد رانت جويي محدودتر بود، طي پنج سال گذشته علائم قيمتي مشوقهاي حركت توليد و اشتغال به سمت كالاهاي مبادلهاي و جايگزيني وسيعتر واردات موجب ميشد تا رشد خالص صادرات را نيز تشويق و ضربه پذيري اقتصاد از كالاهاي خارجي را محدود ميكرد. مراد از ذکر این مشاهده سیاست میخکوب کردن ارز تحت شرایط نامساعد توسط بانک مرکزی نیست. در زمان اصابت تکانههای منفی خارجی سازوکارهای اقتصادی و تغییر در عرضه و تقاضای نسبی ارز باعث تغییر نرخ ارز میشود. در این حالت بانک مرکزی و اقتصاد کشور تحت تاثیر تکانه برون زای ارزی هستند و امکان دخالت گسترده در بازار به علت عدم دسترسی به منابع ارزی و بازارهای مالی بین المللی وجود ندارد و مقام پولی در مقابل عمل انجام شده قرار میگیرد. این وضعیت با افزایش سیاستی نرخ ارز توسط مقام مسول متفاوت است. در متون علمی واکنش درخور سیاستگذار به تکانه های منفی خارحی (چون وخیم شدن رابطه مبادله یا تحریم های بین المللی) افزایش نرخ حقیقی ارز است. اما، مقامات پولی و مالی با تدوین و اجرای بسته سیاستی مناسب و کنترل انتظارات تورمی، مانع افزایش ابعاد افزایش نرخ ارز حقیقی میشوند. ثابت نگه داشتن نرخ ارز در تورم های بالا سیاستی قابل تداوم نیست. کنترل نرخ ارز از طریق سیاست گذاری چند بعدی معتبر و باورپذیر که باعث کاهش نااطمینانی های اقتصادی و سیاسی شده و انتظارات تورمی را لنگر میکند میسر میشود.

سیاست پولی و نرخ تورم

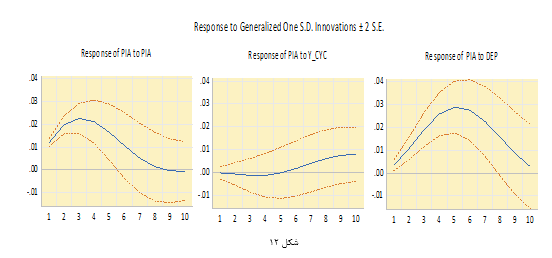

بر اساس نظریات متعارف اقتصادی میدانیم که کنترل کل های پولی و مقیاس اسمی اقتصاد سیاستی لازم برای کنترل نرخ تورم است. اما، آیا این سیاست کافی است؟ در مطالعه اخیر در قالب یک الگوی بردارهای همبرگردان ساختاری که اخیرا با همکاران تحقیقاتی (آقایان دکتر صیقلانی و دکتر صادق زاده) انجام داده ام نتایجی مشابه به مقاله لوداتی و پسران (2022)به دست می آید. نوسانات نرخ ارز درگاه ورود آثار تکانه های خارجی و نا اطمینانی های اقتصادی-سیاسی است و در کوتاه مدت تأثیر زیادی بر نوسانات نرخ تورم دارد. نتایج به دست آمده از چند الگوی منتخب نقش تعیین کننده نوسانات نرخ ارز بر نوسانات تورم در کوتاه و میان مدت در اقتصاد ایران را تایید میکند.نوسانات کوتاه مدت نرخ تورم (شاخص قیمت کالاها و خدمات مصرفی) بیشترین تاثیر را، به ترتیب، از نوسانات نرخ ارز، انتظارات تورمی و رشد پول میگیرند. بر اساس آمارهای اعلام شده، کاهش رشد نقدینگی در چرخه های کوتاه مدت لزوما با کاهش تورم همبستگی زیادی ندارد، اما در افق بلند مدت کنترل نقدینگی اثر بخشی بالاتری دارد. علاوه بر نرخ ارز، در کوتاه و میان مدت نوسانات نرخ تورم تحت تأثیر نوسانات انتظارات تورمی است. بررسی داده های خام و نتایج بهدستآمده از الگوی اشاره شده در فوق به این نکته اشاره دارد که تورم در اقتصاد ایران از درجه پایداری بالایی برخوردار است. این مشاهده تأییدی تجربی بر ماندگاری و قدرت «تورم درون ساخته» است. نتایج به دست آمده نشان میدهد که هر چند متغیرهای انتظارات تورمی و نرخ ارز در رفتار نرخ تورم بسیار اثر گذار هستند، اما شکاف تولید (فشار تقاضای حقیقی) در کوتاه مدت اثر معناداری بر تورم ندارد.

لنگر کردن انتظارات متضمن وجود یک بسته سیاستی جامع شامل اقدامات اقتصادی-سیاسی جهت کنترل نوسانات نرخ ارز، اعمال انضباط مالی، اصلاحات در راستای سلامت بانکی و به تبع آن کنترل کل های پولی است. شماری از این اقدامات از اجزای دستور کار بانک مرکزی اعلام شده است. کاهش نوسانات ارزی منوط و محدود به مداخلات بانک مرکزی نیست بلکه رفع تحریم ها و کاهش نااظمینانی های اقتصادی-سیاسی نقش مهم تری در ثبات نسبی نرخ ارز در میان مدت و بلند مدت دارد.اتخاذ سیاست پولی بر اساس شناسایی تکانه های اصابت شده و مشروط به شرایط است. اگر حکمرانی اقتصادی ضعیف و نارسا و محیط اقتصاد سیاسی برای ایجاد ثبات نا مساعد باشد، ابزارهای سنتی سیاست پولی کارآیی بالایی برای مقابله با تورم ناشی از تحریم ها و مختل شدن زنجیره تأمین کالا ندارند.

پیش بینی نرخ تورم در 1403

پیش بینی هایی که یک موسسه پژوهشی، یک دستگاه اجرایی، این ارائه و مرکز مطالعات دنیای اقتصاد از نرخ تورم در سال 1403 دارند، به ترتیب، به شرح زیر است:

الف- نقطه به نقطه فصل زمستان (1403 به 1402) 33.9 درصد.

ب- نقطه به نقطه اسفند (1403 به 1402) 34 حدود درصد.

ج- پیش بینی این ارائه در سناریوی خوشبینانه: نقطه به نقطه فصل زمستان (1403 به 1402) 34.5 درصد.

د- پیش بینی مركز پژوهش هاي مالي و اقتصادي دنیای اقتصاد براساس شبیه سازی الگوی مثلث گوردون که تورم را حاصل سه جزء ماندگاری (انتظارات) تورم، فشار تقاضا و فشار عرضه است که برای فشار عرضه نیز نرخ ارز در نظرگرفته شده است.

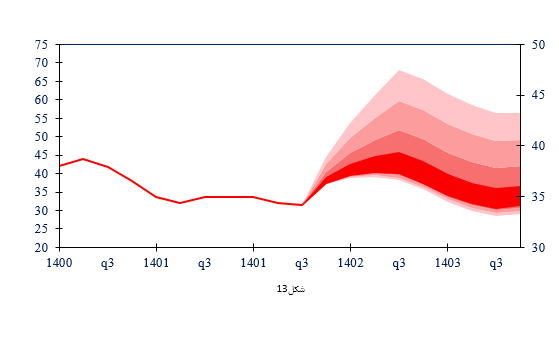

شكل13پیش بینی نرخ تورم بر اساس تابع توزیع احتمال مدل FanChart توسط مرکز مطالعات دنیای اقتصاد را نشان ميدهد. منشا ریسک های پیش بینی نامتقارن برای سال 1403انبساط مالی، چالش ها ناشی از دسترسی ایران به منابع ارزی و ریسک ناشی از تحولات نرخ ارز درنظر گرفته شده است. بر اساس ریسک فاکتورهای اشاره شده کرانه پیش بینی تورم امسال میان 39.3 و 46 % توزیع گردیده است و برای فصل 4 سال 1403 بین 33 و 43 درصد است.