امروز میخواهیم فرصتها و تهدیدهای نظام تامین مالی در سال 1403 را به بحث بگذاریم. بدین ترتیب به چهار مقوله «آسیبشناسی»، «عملکردها»، «تهدیدها» و «فرصتها» در نظام تامین مالی در سال پیشرو میپردازیم. بحث را با نمودار مفهومی آغاز میکنم که شکاف وضع موجود و وضع مطلوب را نشان میدهد. در این نوشتار به اتکای محاسبات عددی میخواهیم به این پرسش پاسخ دهیم که در وضع مطلوب اقتصاد برای اینکه سطح قابل قبولی از شمول مالی را ارائه دهیم به چه ابزارهایی نیازمندیم.

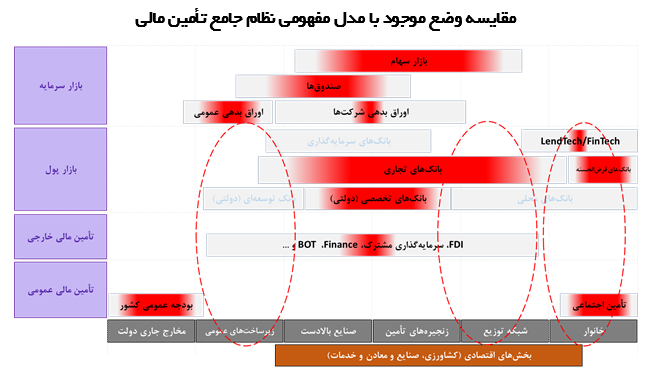

منابع مالی کشور از محل بازار سرمایه، بازار پول، تأمین مالی خارجی یا منابع عمومی برای تأمین مالی مصارف مختلف، تأمین میشود. منابع مالی، از طریق واسطههای مالی مختلف مانند بانکها، صندوقها و سایر نهادهای مالی، به مصرفکنندگان مختلف تخصیص مییابند.

نکته مهم در این میان است که بار تامین مالی در اقتصاد ایران همواره متکی بر بانکهای تجاری بوده است. بانکهای تجاری به ویژه بانکهای دولتی، بخش عمده بار تامین مالی اقتصاد در لایههای بخش عمومی، صنایع بزرگ، متوسط، کوچک و خانوارها را برعهده داشتند. در این میان، به دلیل کاهش درآمدهای نفتی دولت در یک دهه گذشته، نیاز دولت به تامین مالی افزایش یافت و بار تامین مالی بر بانکها افزایش پیدا کرد و در نهایت منجر به تشدید ناترازی آنان شد. در این بین، بازار سرمایه و به طور خاص بازار اوراق بدهی، به میزانی که اقتصاد نیاز داشت، عمق پیدا نکرد. همسو با این تحولات، سیاستگذار روی خوش به فناوریهای مالی و نوین در حوزه مالی و اعتباری نشان نداد. به همین خاطر در سه زمینه «زیرساختها»، «بنگاههای کوچک و متوسط (SME)» و «خانوارها» با حفره تامین مالی مواجه شدهایم. در این سه حوزه ما با پدیده شکاف مالی (Finance Gap) مواجه میشویم که به آن پاسخی داده نمیشود و پیامد آن خلا اعتباری و مالی در این سه حوزه است. در اینباره بهتر است چند نکته کلیدی در خصوص آسیبهای نظام تامین مالی شرح و بسط دهیم.

نکته نخست این است که چه تفاوتی میان شمول مالی و انبساط مالی وجود دارد و آیا ما در اقتصاد بیشتر به سمت شمول مالی یا انبساط مالی گام برداشتهایم و حرکت کردهایم؟ به طور تاریخی هر بار که سیاستگذار قصد داشته در حوزههای مختلف از یک بخش اقتصادی یا یک صنعت خاص حمایت کند، به سمت انبساط مالی، گام برداشته است. به طور مثال، در اغلب برنامههای حمایت از مسکن خانوار یا برنامه حمایت از بخش کشاورزی و خرید تضمینی محصولات کشاورزی و یا سایر برنامههای توسعهای، به افزایش فشار بر بانکها در آن حوزه رو نهادهاند.

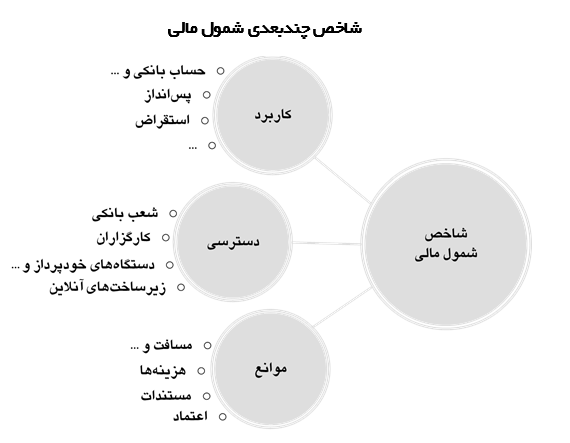

اکنون این پرسش پیشرو قرار میگیرد که در راستای توسعه مالی آیا صرفا باید به انبساط مالی روی آورد یا علاوه بر مقوله کمّیت، کیفیت و شمول هم مدنظر باید باشد؟ شمول مالی بدین معناست که افراد، کسبوکارها و بنگاهها به شیوه پایدار و پاسخگو بتوانند به کالاها، محصولها و خدمات مقرون به صرفه، دسترسی داشته باشند؛ به طوریکه این نوع دسترسیها پاسخگوی نیاز آنان در حوزه مبادلات، پرداخت، پسانداز، اعتبار و بیمه باشد.

متاسفانه در اقتصاد ایران شمول مالی به این معنا اتفاق نیفتاده و توسعه مالی بدین روال نبوده است. در بحث شمول مالی انواع شاخصها، معیارها و مولفهها مدنظر است؛ به لحاظ کاربرد، دسترسی و موانع دسترسی به منابع مالی این شاخصها میتواند بسیار گسترده و پیچیده باشد که کمتر مدنظر سیاستگذاران قرار گرفته است. از این معیارها میتوان از دسترسی به انواع بیمه، تعداد انتقالات نقدی و غیرنقدی، استفاده از حساب بانکی و مقوله تهاتر آن، تمایل به میزان پسانداز در شبکه رسمی، امکان انتقال حواله، دارای بودن حساب رسمی، حسابهای پول دیجیتال، دانش مالی، موانع اعتباری و دهها مولفه و شاخص متعدد برای شمول میتوان نام برد.

توسعه نظام تامین مالی صرفا با تکلیف به سیستم بانکی یا انبساط اعتباری اتفاق نمیافتد و ما در زمینه شمول مالی با توجه به تجربه دنیا با معیارهای مطلوب فاصله داریم.

به طور خاص، ضعف جدی در نظام تامین مالی زیرساختها و روشها و ابزارهای سرمایه در گردش وجود دارد که بیش از هر حوزه دیگری، دغدغه بنگاههای ماست و میتوانیم در اینجا به چند مورد اشاره کنیم. تسهیلات در نظام تامین مالی به طور موازی توسط تمام حلقههای تولید اتفاق میافتد.

همچنین در نظام تامین مالی، ابزارها و بازارهای مالی مناسب برای تهاتر مطالبات و بدهیها وجود ندارد. بسیاری از بنگاههای بزرگ و کوچک که مطالبات ناشی از فروش در قالب اسناد دریافتی در اختیار دارند، همزمان برای خرید مواد اولیه و خدمات، بدهکار سیستم مالی و بانکی هستند و سازوکارهای تامین مالی در اینباره وجود ندارد که بتواند بدهی و دارایی را تهاتر کند. همین امر منجر به افزایش هزینه تامین مالی میشود و فشارها به نظام رسمی بانکی را نیز دوچندان میکند. موضوع دیگر، پُرهزینهبودن نظام تامین مالی از بازارهای غیررسمی است. همزمان با اجرای سیاست کنترل مقداری ترازنامه بانکها، نیاز بنگاههای کوچک و متوسط به طور خاص به تامین مالی از بازارهای غیررسمی بیشتر شده و هزینه تامین مالی با توان پرداخت توسط بنگاههای کوچک و متوسط (SME) فاصله دارد. همچنین رویه دریافت تسهیلات از بانکها گذشتهنگر و مبتنی بر وثیقههای محدود است و به همین دلیل بسیاری از بنگاهها امکان دریافت تسهیلات مبتنی بر اعتبارسنجی را ندارند و ناگزیرند داراییهای سهلالبیع (آسان فروش) را توثیق کنند و همین موضوع میتواند محدودیت دسترسی بنگاهها به تسهیلات را بیشتر کند. فرآیند زمانبر دریافت تسهیلات بانکی سرمایه در گردش، سهولت انحراف منابع مالی از چرخه تولید و ورود به سایر بازارها، عدم شفافیت کافی در پرداخت تسهیلات، تشدید ریسک مطالبات غیرجاری بانکها، ناکارایی بازارها به لحاظ تخصیص منابع و عدم تقارن اطلاعاتی و به طور خاص دشواری دسترسی به تسهیلات سرمایه در گردش از جمله معایبی است که در نظام تامین مالی سرمایه در گردش بنگاههای اقتصادی وجود دارد.

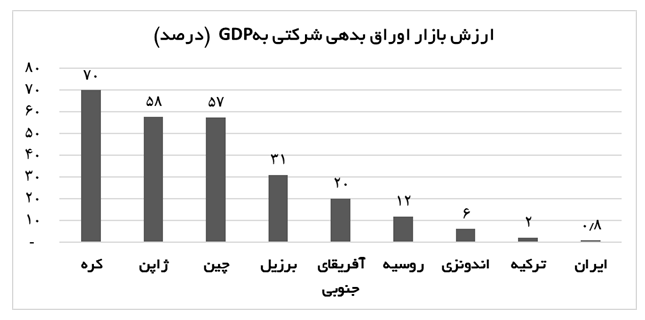

نکته مهم دیگر در این خصوص تامین مالی کم عمق و ناکافی از طریق بازار اوراق بدهی است. مطالعات در بسیاری از کشورها نشان میدهد، به هر میزانی که اقتصادها از توسعه یافتگی بازار مالی برخوردارند و درآمد سرانه بالاتری دارند، به همان میزان عمق بازار بدهی آنها بیشتر است. به طور مثال ارزش بازار اوراق بدهی شرکتی نسبت به تولید ناخالص داخلی (GDP) در کره جنوبی 70 درصد، ژاپن 58 درصد، چین 57 درصد، آفریقای جنوبی 20 درصد و در ایران کمتر از یک درصد است.

یکی از دلایل این اختلاف و شکاف، تمایل پایین سیاستگذاران و مسئولان به رونق و گسترش بازار اوراق بدهی است و گسترش اوراق بدهی در لایه سیاستگذاری مورد توجه قرار نگرفته است.

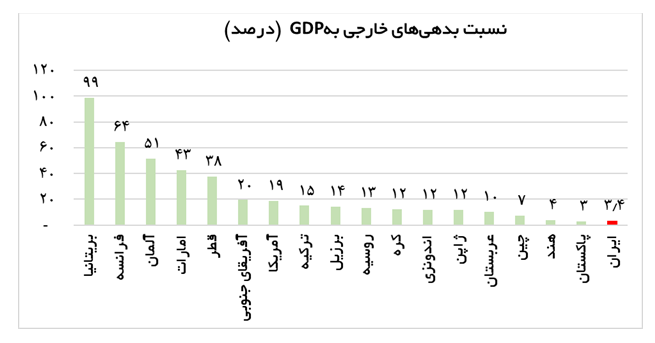

نکته دیگر عمق پایین تامین مالی توسط سرمایه خارجی است؛ مطالعات نشان میدهد کشورهایی که نرخ رشد پایدار و بالایی دارند، سهم بهرهمندی آنها از منابع خارجی نسبت به تولید ناخالص داخلی (GDP) قابل توجه است. نمونه نسبت بدهی خارجی به تولید ناخالص داخلی در قطر 38 درصد، افریقای جنوبی 20 درصد، ترکیه 15 درصد، برزیل 14 درصد و در ایران بسیار ناچیز است.

نظام مالی ما در راستای تامین مالی بخش تولید (سرمایه درگردش و سرمایه ثابت) و دسترسی به منابع مالی خارجی و منابع تجهیزشده از بازار سرمایه، با محدودیت بسیار مواجه است. همچنین تنوع ابزارهای حاضر در نظام بانکی ما نسبت به نظامهای مشابه در جهان به اندازه کافی نیست.

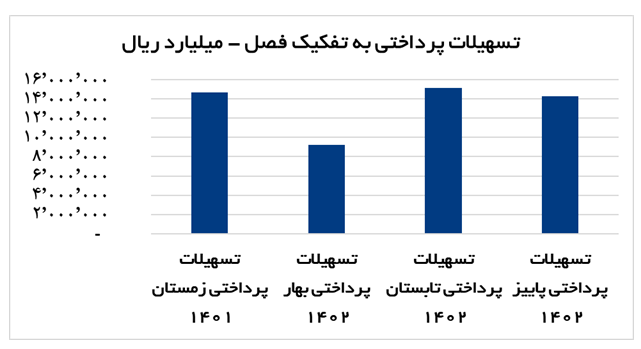

اگر به لحاظ عملکرد، نظام تامین مالی را مورد بررسی قرار دهم، نمودار عملکرد تسهیلات پرداختی به تفکیک چهار فصل گذشته زمستان 1401 تا پاییز 1402 نشان میدهد به لحاظ مقدرای در 10 ماه نخست امسال نسبت به سال گذشته 27 درصد رشد اسمی تسهیلات پرداختی داشتهایم. اگر این ارقام تورمزدایی شود، بخش اعتباری ما تحت تاثیر سیاست کنترل مقداری ترازنامه بانکها منقبض و میزان تسهیلات پرداختی با لحاظ تورمزدایی، عملا نسبت به سال گذشته به مقدار واقعی کمتر شده است.

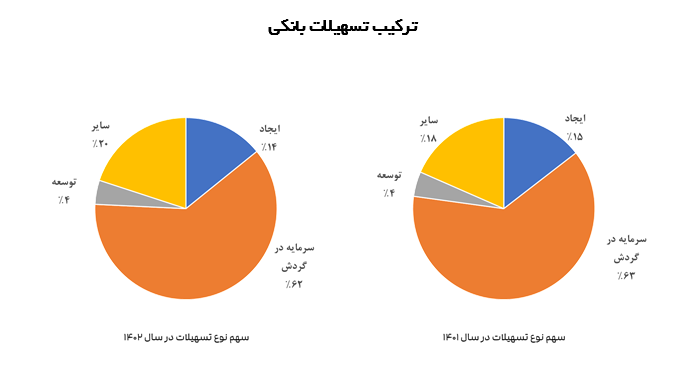

در کنار این گزارههای مورد بررسی مربوط به عملکرد نظام تامین مالی این موضوع را باید مورد تاکید قرار دهیم که نظام تامین مالی ما به شدت بانکمحور است و تنوع ابزار در این زمینه نداریم. اگر بخواهیم ترکیب تسهیلات پرداختی را در سال جاری با سال گذشته مقایسه کنیم، مشاهده میکنیم ترکیب تسهیلات تفاوت چندانی نداشته و آنچه در عمل مشهود است، اینکه سهم سرمایه در گردش از کل تسهیلات بانکی غالب است؛ به طوریکه تقریباً دوم سوم تسهیلات پرداخت صرف سرمایه در گردش میشود و تسهیلات پرداختی برای ایجاد واحدهای جدید و توسعه واحدهای تولیدی کمتر از 20 درصد است.

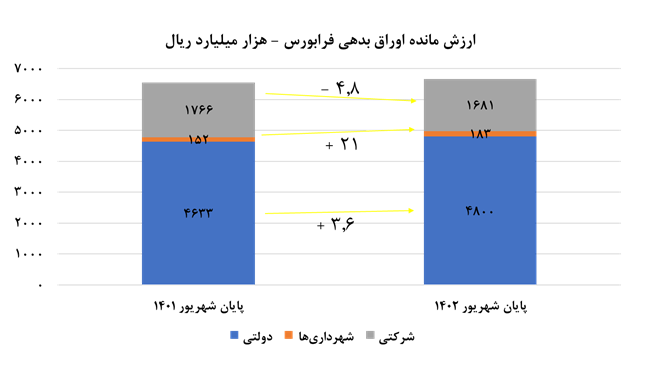

عملکرد اوراق بدهی نشان میدهد مانده اوراق بدهی و میزان اوراق بدهی منتشر شده در پایان شهریور1402 نسبت به مدت مشابه سال قبل در مانده اوراق بدهی فرابورس برای اوراق دولتی از 463 همت به 480 همت افزایش یافته است. البته این رشد 3 درصدی به معنای کاهش مقدار حقیقی است. همچنین میزان اوراق بدهی شهرداریها رشد داشته اما سهم آن نسبت به کل بازار اندک است. مسئلهای که میتواند ما را نگران کند، کاهش سهم اوراق بدهی شرکتی مانده از 176 همت به 168 همت در شهریور امسال نسبت به مدت مشابه سال گذشته است که 5 درصد کاهش اسمی را هم نشان میدهد.

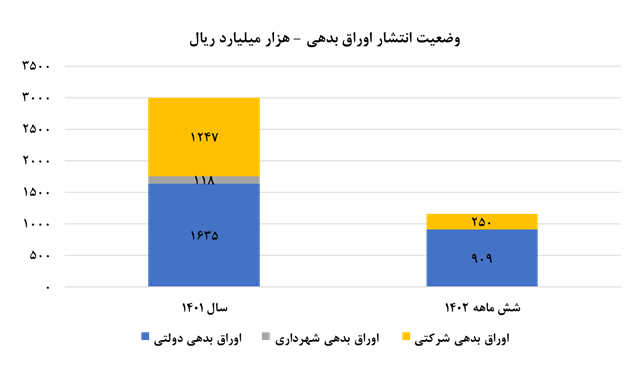

بازار اوراق بدهی که نقش اصلی در تامین مالی بنگاههای ایفا میکند، نه تنها در مسیر بحث و گسترش قرار ندارد، بلکه به دلیل ذهنیتهایی که نزد نظام تصمیمگیری و سیاستگذاری وجود دارد، تصور میشود که گسترش اوراق بدهی میتواند رقیب بازار سهام شود و همین ذهنیت انتشار اوراق بدهی را منقبضتر و کماثرتر میکند. اگر میزان آمار مربوط به انتشار اوراق بدهی در 6 ماهه نخست امسال به مدت مشابه سال گذشته را درنظر بگیریم و مقایسه کنیم، از 163 همت اوراق بدهی منتشر شده در سال گذشته به 90 همت در شش ماهه نخست امسال رسیده است.

این آمار نشان میدهد ما چندان به صورت جدی به سمت بسط بازار اوراق بدهی حرکت نکردهایم. در خصوص اوراق بدهی شرکتی این کاهش بسیار مشهود است؛ به طوریکه از 125 همت اوراق بدهی شرکتی منتشر شده در پایان سال گذشته به 25 همت در شش ماهه نخست رسیده است. آمارها نشان میدهد در زمینه منابع اصلی تامین مالی بنگاهها که اوراق بدهی است، در مسیر توسعه گام برنداشتهایم.

در خصوص تهدیدهای مربوط به نظام تامین مالی در سال پیشرو باید بگویم که آنچه ما را میتواند در سال آینده نگران کند و ضروری است سیاستگذار برای آن تدبیر کند، افزایش سهم بهرهمندی دولت و بخش عمومی از ظرفیت بازارهای مالی است. آمارها هم تایید میکند که وقتی نظام مالی منقبض میشود، بخش خصوصی بیش از بخش عمومی و دولتی سهم خودش را از دست میدهد. بدین ترتیب به میزانی که سال آینده کنترل ترازنامه بانکها تداوم یابد، به دلیل تفاوت قدرت چانهزنی بخش خصوص و دولتی از سهم تامین مالی کمتر میشود. این مسئله یک تهدید جدی است و سیاستگذار حتما باید نسبت به این موضوع حساس باشد، چرا که پیامد آن، تشدید تنگنای منابع مالی است. همسو با افزایش هزینه تامین مالی بنگاههای اقتصاد، بررسیهای مربوط به نرخهای مربوط به تامین مالی نشان میدهد، تامین مالی با افزایش نرخ هم مواجه است. انتظار میرود در صورتی که راهکارهایی برای تنگنای تامین مالی پیشبینی نشود، باید منتظر افزایش هزینه تامین مالی بنگاههای اقتصادی باشیم.

چالش دیگر، محدودکردن دایره فعالیت فناوری مالی/ فینتک (Financial technology یا FinTech) هاست. تجربه دیگر کشورها نشان میدهد فناوریهای تامین مالی در بسیاری از کشورها جایگزین روشهای سنتی نظام مالی میشود و رفتار ما در این زمینه گویای این است که ما برخلاف تجربههای جهانی، خودمان را از ظرفیت فینتکها محروم کردهایم. دستورالعمل پرداختیاران (الزامات، ضوابط و فرایند اجرایی فعالیت پرداخت یاران) که اخیراً ابلاغ شد، نشان داد سیاستگذار به ظرفیت و جایگاه فینتکها چندان باوری ندارد. با محدودکردن فینتکها، هم ظرفیت استفاده از فینتکها را از دست میدهیم و هم فشار مضاعفی روی نظام بانکی وارد خواهیم آورد. به عنوان مثال خدمات خرید اعتباری کوتاه مدت که فعلا در سکوت رگلاتوری (تنظیمگری) کار خود را به پیش میبرد، تجربه بسیار موفقی است که خدمات تأمین مالی را با نرخ نکول کمتر از بازارهای رسمی و با کارایی و سرعت بالا نسبت به نظام رسمی ارائه میدهد. البته این نوع سرویس فعلا تحت تنظیمگری نیست و هنوز برای توسعه فعالیتشان با ابهام مواجهند.

همچنین افزایش نیاز بنگاههای اقتصادی به تسهیلات سرمایه در گردش، کماکان وجود دارد. در همین حال ابزارهای بیمه از نظام تامین مالی پشتیبانی نمیکند؛ نظام بیمه و تامین مالی باید پشتیبان هم باشند، ولی عملا ابزارهای بیمهای ما از نظام مالی پشتیبانی نمیکند. هر چهقدر بنگاههای کوچک و متوسط (SME) در دسترسی به منابع مالی با محدودیت مواجه شوند، در روند عملکردی با چالش مواجه میشوند. تنگنای مالی آنها در شرایط کنونی بسیار جدی و حتی ممکن است در دوره آتی بیشتر هم شود. در زمینه تهدیدها این نکته هم مورد توجه است که عدم تنوع ابزارهای تامین مالی، تهدیدی جدی در حوزه تامین مالی است.

البته نظام تامین مالی در عین حال که با تهدیدهایی روبهروست فرصتهای خوبی هم پیشرو دارد و این فرصتها میتواند گشایش قابل توجهی در حوزه تامین مالی باشد. نخستین فرصتی که باید به آن تاکید کنم، گسترش فینتکها در حوزه مالی است. تکنولوژی در فینتکهای ما جهش قابل توجهی پیدا کرده است؛ به طوریکه در کشور ما، در حوزه پرداخت (Payment) با تکنولوژی روز دنیا فاصله چندانی نداریم اما در حوزه اعتبار با جهان فاصله زیادی داریم. از این گزاره میتوانیم دو نتیجه بگیریم؛ نخست اینکه، اگر رگولاتور به فینتکها اجازه فعالیت بدهد، ما در زمینه زیرساختها برای نظام تامین مالی مشکلی نداریم. دوم اینکه، ما هنوز ظرفیت مربوط به فینتکها را باور نکردهایم و از آن به عنوان تهدید یاد میکنیم. در این زمینه به نظر میرسد سیاستگذار بسیار احتیاط میکند و بیشتر از تجربههای جهانی رویه محافظهکارانه در پیش گرفته است. مقایسه بین کشورهای مختلف در زمینه شرکتهای فناوریمحور نشان میدهد، شرکتهای فناوریمحور به طور گسترده وارد حوزه بانکی، اعتباری و پرداخت شدهاند. به طور مثال شرکتهای بزرگ همانند گوگل (Google)، علی بابا (Alibabagroup) نه تنها در حوزه فناوری اطلاعات فعالیت میکنند، بلکه حتی در حوزه پرداخت، اعتبار و عملیات بانکی و حوزههای تامین مالی جمعی و بیمه هم فعال شدهاند. چرا که سیاستگذار درک کرده، این شرکتهای فناوریمحور نقش عمدهای در توسعه و نظام تامین مالی کشورها دارند. اگر عرصه فعالیت فینتکها گسترش یابد، بعضی از گرههای نیاز نظام تامین مالی رفع و فشارها از روی نظام بانکی کاسته میشود.

نکته دوم، گسترش مالی تامین مالی زنجیرهای است که روند روبهرشد بسیار سریعی دارد. بخش عمده تامین مالی شرکتهای بزرگ همانند والمارت (Walmart)، کوکاکولا (Coca-Cola)، تویوتا (Toyota) و جنرال موتورز (General Motors) را پلتفرمهای تامین مالی زنجیرهای انجام میدهند. سرویس دهندگان خدمات تأمنی مالی زنجیرهای هم در جهان، بازیگران بزرگی هستند. همچنین بسیاری از بانکهای بزرگ همانند سیتی بانک (Citibank)، استاندارد چارترد بانک اچاسبیسی (HSBC) و دویچه بانک (Deutsche Bank) نمونه بارز حوزه تأمین مالی زنجیرهای هستند و به طور گسترده خدمات خودشان را در حوزه تامین مالی سرمایه در گردش به سمت تامین مالی زنجیرهای بُردهاند.

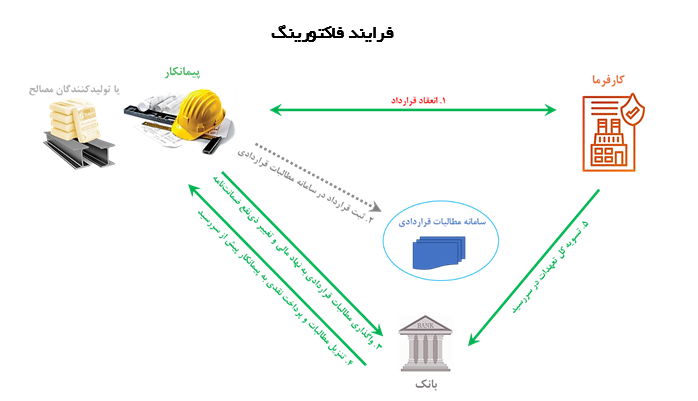

این وضعیت نشان میدهد عرصه پُرظرفیتی در این خصوص وجود دارد. اکنون هم پلتفرمهای مختلفی در ایران برای توسعه تامین مالی شکل گرفتند که با ابهام رگلاتوری و بلاتکلیفی مواجهند، این بدان معناست که آنها با وجود اینکه مجموعه و زیرساخت خوبی دارند، ولی نمیدانند فعالیتشان را گسترش بدهند یا خیر؟ همچنین گسترش شیوه تامین مالی مبتنی بر قرارداد/ فکتورینگ (Factoring) ظرفیت بسیار خوبی است که متاسفانه بین دستگاههای ذیربط درگیر و دار بروکراسی اداری است که هر دستگاه اقدام قانونی را متوجه دستگاه دیگری میکند و به رغم قانون و آییننامه که برای آن نوشته شده، عملا هنوز وارد فاز اجرایی نشده است.

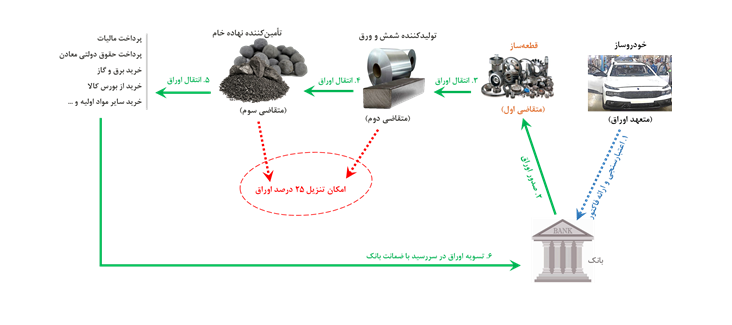

شیوه تامین مالی دیگری که میتواند تا حد زیادی خلا تامین مالی سرمایه در گردش را پُر کند، ابزار گام است. گسترش تامین مالی با اوراق گام به عنوان ابزار اعتباری کمهزینه و کمریسک برای بنگاههای بزرگ میتواند فرصت مناسبی در سال آینده ایجاد کند.

گسترش تأمین مالی با اوراق گام

در حوزه زیرساختهای انرژی و مسکن به طور خاص از ظرفیت صندوق ملی مسکن میتوانیم استفاده کنیم که شکاف هزینه تجهیز منابع بانکها از مسیر انتشار اوراق رهنی در بازار سرمایه و پرداخت تسهیلات از این محل را جبران میکند. متاسفانه این امر هم مورد استقبال مسئولان قرار نگرفته است. تمام این مطالب بالا نشان دهنده ظرفیتهای بالا در سیستم تامین مالی است و امید است مسئولان امر این ملاحظات را مدنظر قرار دهند که ما سال آینده با تنگنای اعتباری مواجه باشیم.