آنچه موضوع بحث من است، ارتباط میان کسری بودجه و تورم است. تورم مهمترین مشکل اقتصاد ایران است. از این جهت درمان این بیماری مهم اقتصادی از اولویت های اقتصاددانان کشور است. افزایش نرخ تورم بر اثر افزایش میزان پایه پولی است و یکی از دلایل اصلی افزایش پایه پولی کسری بودجه دولت می باشد.اقتصاد دانان وقتی به بررسی و ریشه یابی این بیماری اقتصاد می پردازند عموماً توجه آنها به میزان کسری بودجه ای که بصورت رسمی در اسناد کشور منعکس می گردد جلب می شود اما این نوشتار در تلاش است تا از منظر دیگری به کالبد شکافی و محاسبه میزان کسری بودجه دولت بپردازد و آن، عملیات فرابودجهای است. عملیات فرابودجه ای عملیاتی است که دولت کسری بودجه خود را از مسیر های غیر متعارف تامین می کند و در اسناد رسمی کشور این میزان کسری بودجه ثبت و منعکس نمی شود. بدیهی است که عملیات فرابودجه ای از کانال های مختلف و بصورت غیر مستقیم آثار خود را روی ترازنامه بانک مرکزی می گذارد و منجر به افزایش پایه می شود و بدین ترتیب سیاست های مالی بر سیاست های پولی سلطه و سیطره پیدا می کند که یکی از دلایل تورم با نرخ های بالا همین موضوع می باشد .

در این نوشتار ابتدا به روشهای متعارف کسری بودجه دولت و سپس به روشهای نامتعارف تامین کسری بودجه دولت یا عملیات فرابودجهای میپردازیم. سپس با اشاره به سازوکارهای حقوقی سعی میکنیم فرآیندهای شکل گیری سلطه مالی از مسیرهای عملیات فرابودجه ای را توضیح دهیم و محاسبات کسری بودجه به طور رسمی و همچنین از طریق عملیات فرابودجهای را بیان و محاسبه و مقایسه کنیم. در پایان هم یک پیشنهاد کلی در این خصوص ارائه می شود.

عملیات فرابودجه ای

اگر بپذیریم که اقتصاد ما تورم بالا و مستمری دارد و این تورم یک پدیده شومی است که به معنای گرفتن مالیات آنهم از قشر فقیر است و در ادامه هم بپذیریم که ریشه اصلی تورم افزایش پایه پولی است، نقش سیاستگذار پولی در شکل گیری این امر بسیار مهم است. سیاستگذار پولی (بانک مرکزی) مسئولیت مهمی را عهده دار است تا بتواند نقش فعال در برابر سیاستگذار مالی ایفا کند. ممکن است سیاستگذار پولی در برابر سیاستگذار مالی، نقش غیرفعالی ایفا کند. اگر سیاستگذار پولی نقش غیرفعالی در برابر سیاستگذار مالی ایفا کند، کسری بودجه دولت از طریق پایه پولی تامین می شود به عبارت دیگر بودجه دولت از طریق سیاست گذار پولی تراز می شود در آن صورت سلطه مالی (Fiscal Dominance) ایجاد می شود.

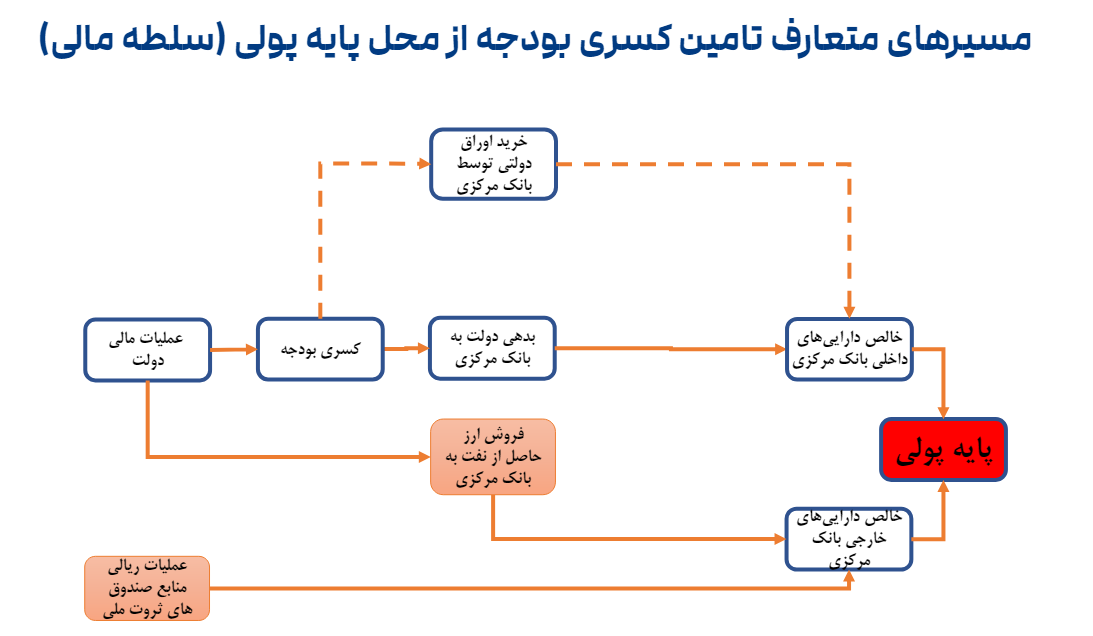

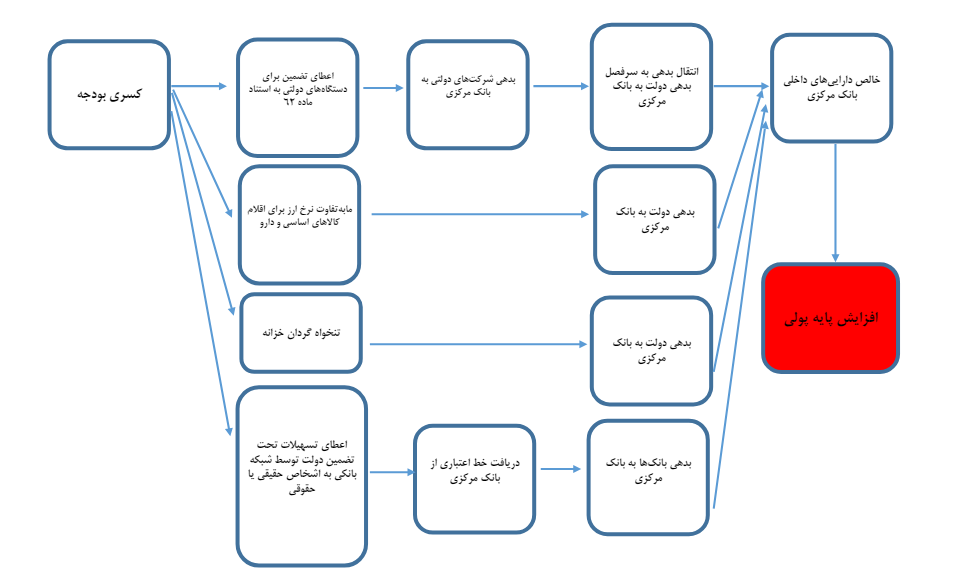

گاهی دولت از روش های متعارف یا مستقیم کسری بودجه خود را از محل پایه پولی تامین می کند مثلا از بانک مرکزی استقراض میکند یا اینکه دولت اوراق مالی منتشر میکند و بانک مرکزی از طریق عملیات ریپو (بازخرید) در بازار مداخله و این اوراق را خریداری میکند یا اینکه درآمدهای ارزی (متعلق به دولت) تبدیل به ریال و باعث افزایش خالص داراییهای بانک مرکزی میشود. این مسیرها به عنوان روشهای متعارف سلطه مالی شناخته می شوند چون قابل رصد و محاسبهپذیر می باشند، در صورتهای مالی و اسناد کاملا مشخصاند و البته عموم مطالعات و محاسبات نیز بر این پایه استوار است. شکل (1) روش های سلطه مالی بصورت متعارف را نشان می دهد.

شکل (1)

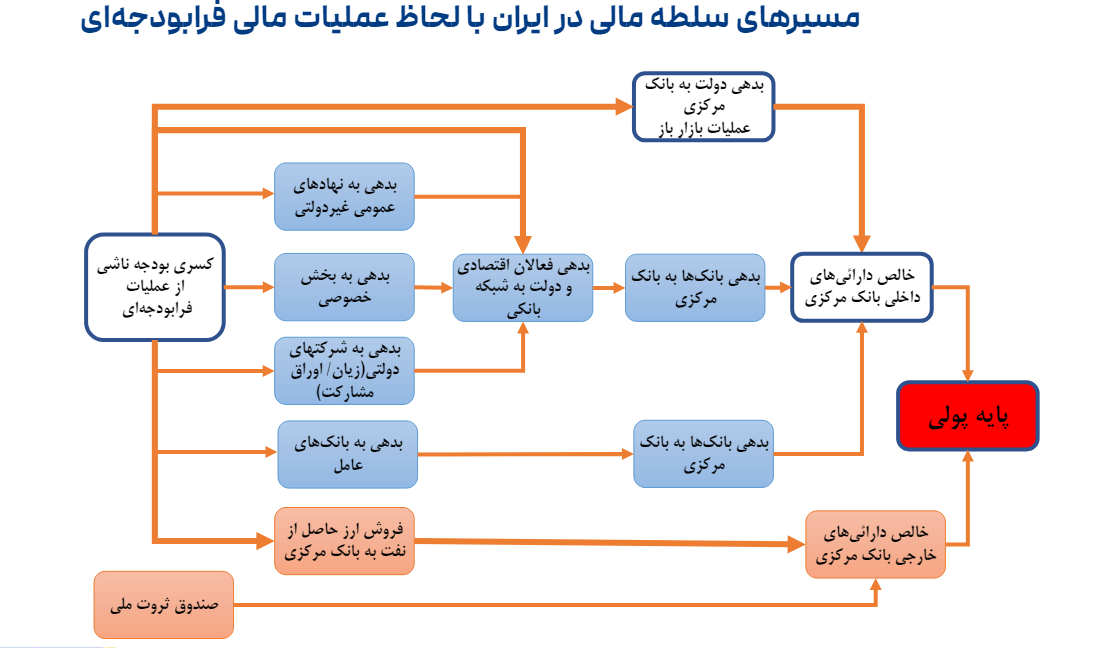

مسیرهای دیگری هم هست که به مثابه راه «راهی است که بر همه کس آشکاره نیست» و ما آنها را عملیات فرابودجهای نام نهادیم. عملیات فرابودجه به طور مثال در شرکت بازرگانی دولتی ایران (GTC) دولت هر کیلو گندم را 15 هزار تومان میخرد، بعد از هزینه بسیار، آرد را کیلویی 600 تومان به نانوا میفروشد. در این میان دولت به شرکت بازرگانی دولتی بدهکار میشود. شرکت بازرگانی دولتی ناگزیر است برای استمرار فعالیت خود به بانک های عامل بدهکار شود چون امکان بازپرداخت بدهی خود در سررسید را ندارد بعنوان مطالبات معوق بانک شناسایی می شود و بانک ناگزیر می شود از بانک مرکزی استقراض کند. یا روش دیگری که دولت باید براساس تکالیف قانونی در نهادهای عمومی همچون تامین اجتماعی یا شهرداری هزینهها را پرداخت کند که بودجه برای آن در قانون پیشبینی نشده و دولت هم آنها را پرداخت نمیکند. این دو ناگزیر می شوند برای ادامه فعالیت خود از بانکهای عامل استقراض کنند و چون در سررسید امکان تسویه بدهی خود را نخواهند داشت بنا بر این از طریق خط اعتباری بانک مرکزی و یا تهاتر بین دولت و بانک مرکزی تسویه می شوند و اینها باعث افزایش پایه پولی می شوند به عبارتی دولت کسری بودجه پنهان خود را از طریق غیر مستقیم و بصورت نامتعارف از طریق پایه پولی جبران کرده است.

یا اینکه دولت اوراق مالی منتشر میکند و بانکها را مجبور به خرید این اوراق می کند و یا مستقیما از بانکها استقراض میکند که چون آن بانک به دلیل پرداخت پول به دولت، منابع و مصارفش ناتراز میشود، برای جبران ناترازیاش، ناگزیر است از پایه پولی ارتزاق کند. یا اینکه صندوقهای ثروت، بخشی از پولشان را تبدیل به ریال میکنند و چون دولت به ریال نیاز دارد، از آنجا که ارز این صندوق ها در بازار به فر وش نمی رسد بلکه توسط بانک مرکزی خریداری می شود از این طریق خالص داراییهای خارجی بانک مرکزی افزایش مییابد. نهایت بحث این است که اگرچه بر مبنای قوانین سالهای گذشته استقراض از بانک مرکزی به طور مستقیم محدوده شده است اما روشهایی وجود دارد که دولت به طور غیرمستقیم از بانک مرکزی استقراض کند. کسری بودجه دولت که از روش های نامتعارف تامین می شود چندان قابل محاسبه نیست و بیشتر بحث ما بر سر تبیین این نوع سازوکارهای غیرقابل محاسبه و مبانی حقوقی آن است که به واسطه آن بدانیم کسری بودجه واقعی دولت در سنوات مختلف چقدر است. ما در واقع روشهای متعارف داریم که شرح آن را در بالا برایتان توضیح دادم اما روش های غیرمتعارف هم داریم. مثل اینکه دولت به پیمانکار بدهکار است و پول پیمانکار را نمیدهد، بانکها را ملزم میکند که آن بدهی را پرداخت کنند، بانکها هم طلب خود از دولت را با بدهی خود با بانک مرکزی تهاتر میکنند و این مبالغ از محل پایه پولی تامین میشود.

شکل (2) مسیر های عملیات فرابودجه در ایران

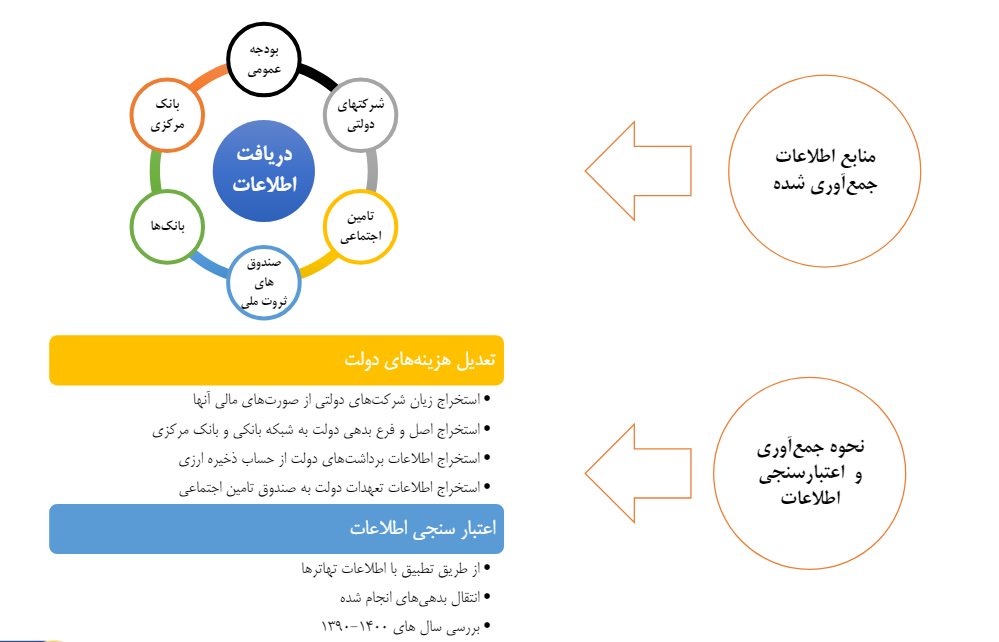

برای محاسبهپذیری روشهای غیرمتعارف ما از یک سو، بودجه عمومی کشور، شرکتهای دولتی، تامین اجتماعی، صندوقهای ثروت ملی همانند صندوق توسعه ملی یا صندوق حساب ذخیره ارزی و ترازنامه بانک مرکزی را از ابتدای دهه 90 تا انتهای این دهه (ظرف مدت 10 سال) بررسی کردیم و از سوی دیگر به منظور اعتبارسنجی، هزینههای دولت را با زیانهای شرکتهای دولتی در شبکه بانکی و برداشتهای بانکی و تعهدات دولت به تامین اجتماعی در بازه زمانی 10 ساله محاسبه کردیم که ایرادات و خطاها کاسته شود. همچنین زیان خالص داخلی شرکتها، تعهدات تامین اجتماعی به دولت، بدهی بانکها به دولت ها یا حساب ذخیره ارزی و مقوله انباره یا انباشت یا استاک را به گونهای محاسبه کردیم که چگونگی اثرگذاری تامین کسری بودجه از مسیرهای ناپیدا روی کسری بودجه دولت و متغیرهای پولی تا حدودی مشخص شود. شکل(3)بنابراین به صورت ماتریسی از یک طرف، زیان شرکتهای دولتی، بدهی نهادهای عمومی، بانکهای عامل، صندوقهای ثروت و بانک مرکزی و از طرف دیگر مبانی حقوقی، قوانین و فرآیندهای ناپیدای آن، تحلیل نهادی و تحلیل ترازنامهای و نهایتا محاسبه کسری بودجه واقعی را نشان خواهیم داد.

عملیات فرابودجه ای از طریق شرکت های دولتی

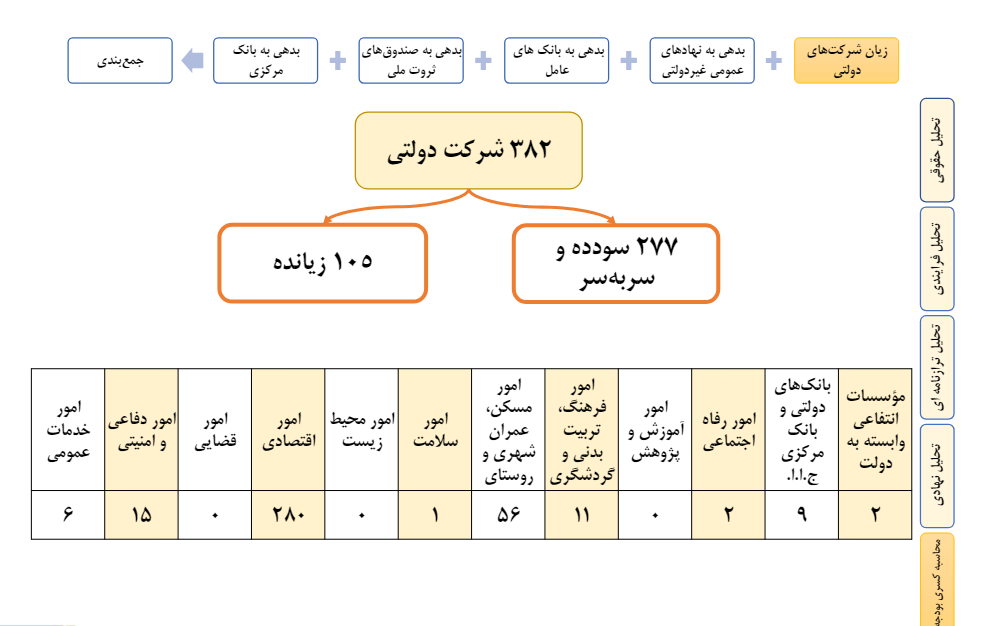

برای اینکه راجع به هر یک از این اجزا صحبت کنیم، به بررسی یکی از این اجزا و بازیگران، که شرکتهای دولتی است، میپردازیم. بعد از ملی کردن صنایع در ابتدای انقلاب اسلامی و تصویب اصل 44 قانون اساسی و سیاستهای بعد از آن، دولت درباره شرکتهای دولتی، همواره به دنبال این بوده که با توجه به سازوکارهای در اختیار حفرهای ایجاد کند که کسری بودجه خود را از همان شرکتها تامین کند. از همان سالهای نخست از طریق قوانین سرکوب قیمتی در شرکت های دولتی را تجویز میکرد، هر چه از لحاظ زمانی به سمت جلو میرفتیم، دولت از یکسو سرکوب قیمتی را تشدید میکرد و از سوی دیگر کسری شرکت های دولتی را از محل بودجه عمومی تامین نمی کرد و از این طریق فشار به شرکتهای دولتی روزافزون می شد. در سوی دیگر، شرکتهای دولتی هم ناگزیر بودند این کسری خود را از طریقی جبران کنند. بهترین روش بدهکار شدند به بانکها بود تعدادی از شرکت های دولتی هم بصورت علنی زیان ده شده بودند وعملا کارایی خود را بعنوان شرکت از دست داده بودند. تداوم این رفتارها و نوع سیاستگذاری باعث شده از میان 382 شرکت دولتی (براساس آمار سال 1399) 105 شرکت به صورت رسمی زیانده باشند و 277 شرکت یا سوددهاند یا در وضعیت سربهسر قرار دارند. بررسی این وضعیت نشان میدهد، تقریبا اکثر شرکتهای دولتی تحت فشار سرکوب قیمتی یا خرید تضمینی توسط سازوکار بودجهای هستند.

شکل(4) شرکت های دولتی زیان ده را نشان می دهد.

عملیات فرابودجه ای از مسیر نهادهای عمومی

قانون گذار برای رفاه اجتماعی قوانین متعددی را وضع کرده است که هزینه های زیادی را به دنبال دارد بسیاری از این هزینه ها در جداول بودجه های سنواتی منعکس نمی شوند در این صورت دولت ناگزیر به نهادهای عمومی مانند صندوق های بازنشستگی و تامین اجتماعی و یا شهرداری ها و بنیاد مسکن بدهکار می شود چون امکان تسویه بدهی خود به این نهادها را ندارد آنها ناگزیر می شود از بانکها استقراض کنند و بانکها نیز به طرق مختلف این کسری را به ترازنامه بانک مرکزی منتقل می کنند

به طور مثال، قانونگذار به تامین اجتماعی تکلیف کرده کارگاهای زیر پنج نفر را بصورت رایگان بیمه کند و از دولت هزینه آن را دریافت کند و دولت مکلف بود هزینه آن تعهدات را پرداخت کند، اما دولت چون پولی در اختیار نداشته، بدهی خود به تامین اجتماعی را پرداخت نکرده است و به همین دلیل تامین اجتماعی همواره طلبکار دولت بوده است.

مثال دیگر، پرداخت هزینه تعهدات دولت به نهادهای عمومی همچون شهرداریهاست که دولت آن بدهی ها را پرداخت نکرده است و شهردای ها نیز بخش مهمی از بدهی خود را به بانکهای عامل منتقل می کردند و بعدها هم چون بانکهای موجود قدرت حل این مسئله را نداشتند، شهرداریها مجبور شدند خودشان به فکر ایجاد بانک بیفتند. بدین ترتیب این نوع خدمات و بدهی آنها مابهازایی در ردیف بودجهای کشور نداشت و به بانکها منتقل می شد و از این طریق فشارهای متعددی به نظام پولی وارد شد.

شکل (5) قوانینی که منجر به عملیات فرابودجه ای از مسیر نهادهای عمومی می شوند را نشان می دهد

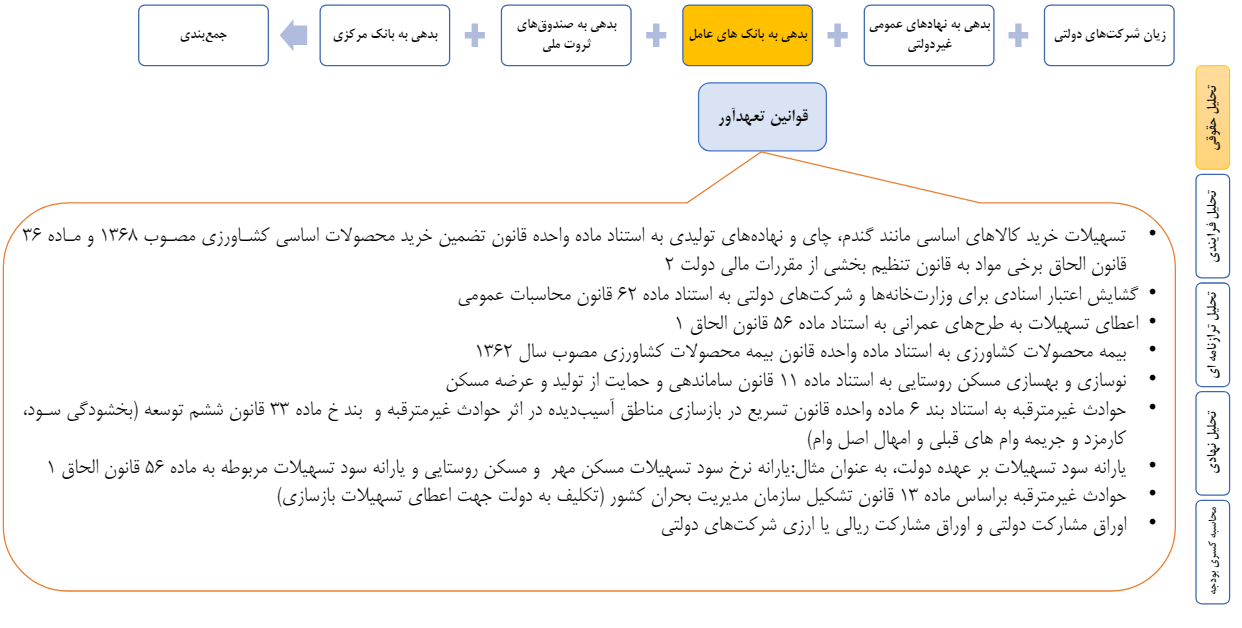

عملیات فرابودجه ای از مسیر بانکهای عامل

نمونه های دیگر در مورد عملیات فرابودجه ای اینکه مثلا در سال 1368 دولت این اختیار را به شرکتهای دولتی داد که کالای تضمینی مورد نیاز را بخرند و بانک مرکزی موظف است خط اعتباری لازم را در این زمینه بدهد یا قوانینی که بانکها و بانک مرکزی موظف شده اند برای بدهی های شرکت های دولتی ضمانت نامه صادر کنند اما چون در سررسید بازپرداخت این بدهی ها نکول می شد لاجرم بانکها و یا بانک مرکزی ناگزیر می شدند بجای دولت این اصل و فرع بدهی شرکت دولتی را پرداخت نمایند. در نهایت فشار اصلی به نظام پولی و بانک مرکزی وارد میآید. شکل (6) قوانین که منجر به عملیات فرابودجه ای از مسیر بانکهای عامل می شود را نشان می دهد.

عملیات فرابودجه ای از مسیر صندوق های ثروت

درباره صندوقهای ثروت ملی نیز سازوکارها طوری تعریف شده که تبدیل منابع ارزی آنها به ریال باعث تغییر در پایه پولی میشود. به همین دلیل مشاهده میکنیم سازوکارهای مستمر و موثری به صورت ناپیدا در بودجه شکل گرفتهاند که باعث افزایش هزینه های دولت می شوند اما چون در بودجه برای این هزینه ها اعتباری پیش بینی نیم شود این هزینهها به گونهای روی دوش نظام پولی افتادهاند که به صورت معالواسطه یا مستقیما روی افزایش پایه پولی تاثیرگذار بودهاند.

شکل (7) فرایند های عملیات فرابودجه ای از مسیر صندوق های ثروت رانشان می دهد.

قوانینی که منجر به تامین کسری بودجه بصورت غیر مستقیم از طریق بانک مرکزی می شود در شکل (8) نشان داده می شود

فرایند های مسیرها و کانال های نامتعارف انتقال کسری بودجه دولت به منابع پایه پولی را می توان در شکل (9) مشاهده کرد.

محاسبه کسری بودجه بصورت متعارف و مقایسه آن با کسری بودجه از مسیر های نامتعارف و یا عملیات فرابودجه ای

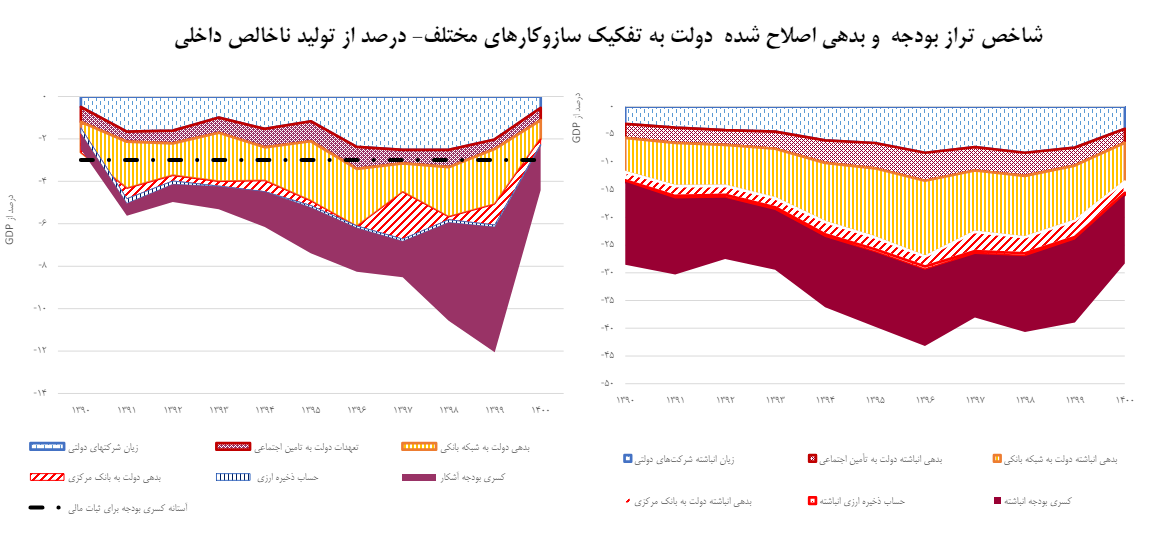

اکنون ما یک کسری بودجه رسمی داریم و اگر بخواهیم این حفرهها و عوامل مربوط به عملیات فرابودجهای را که منجر به کسری بودجه می شود را به ارقام رسمی کسری بودجه اضافه کنیم، کسری بودجه غیررسمی دولت چندبرابر میشود. بعنوان مثال کسری بودجه رسمی دولت از منفی 1.4 درصد نسبت به تولید ناخالص داخلی با اضافه شدند عملیات فرابودجه ای به حدود منفی 6درصد تولید ناخالص داخلی خواهد رسید.

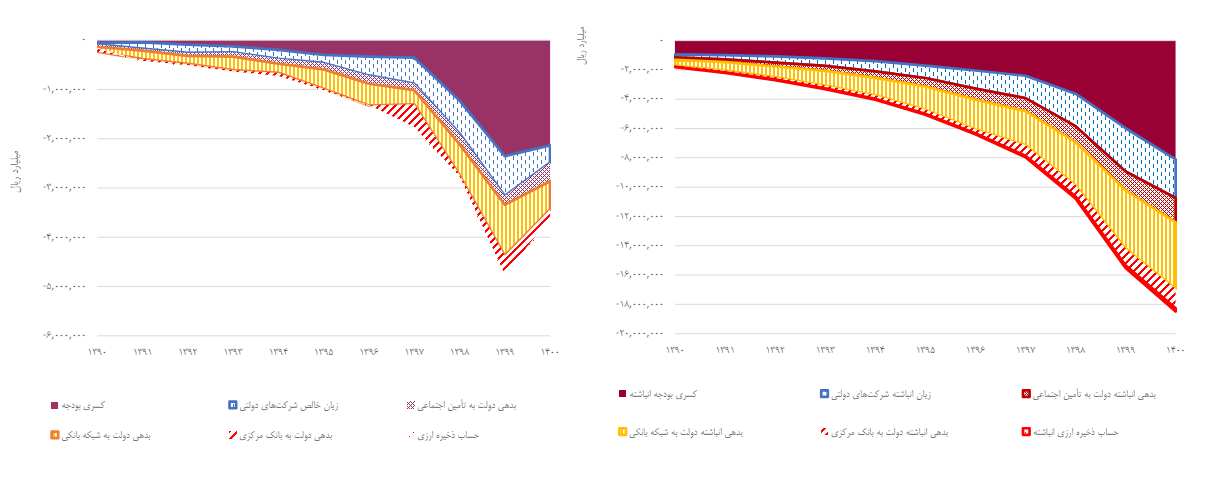

شکل (10) محاسبه کسری بودجه رسمی و مقایسه آن با عملیات فرابودجه ای را نشان میدهد.

این وضعیت به صورت سالانه بود، حالا اگر بخواهیم کسری انباشته ده ساله را محاسبه کنیم آن وقت میزان کسری انباشته با احتساب عملیات فرابودجه ای به 35 درصد تولیدناخالص داخلی (GDP) میرسد. یا اینکه فرض کنیم که کسری بودجه به صورت ریالی در سال 1400 نزدیک 500 هزار میلیارد تومان (همت) بود که با اضافه عملیات فرابودجهای این عدد به 1800 هزار میلیارد تومان (همت) هم میتواند برسد که قطعا حجم بسیار بزرگی است.

شکل (11) نشان دهند میزان و نسبت کسری بودجه رسمی با احتساب عملیات فرابودجه ای بصورت انباشت ده ساله را نشان می هد.

یکی از دوستان اقتصاددان (تیمور رحمانی، استاد اقتصاد دانشگاه تهران) در سخنران قبل فرضی را مطرح کردند که اگر دولت پایه پولی را کنترل کند و دولت سیاستهای انقباضی را در پیش گیرد و از سویی تورم را نیز کنترل کند، آیا نحوست تورم از بین میرود که در همان بررسی، ایشان نکاتی را مطرح میکنند که جالب است و آن این است که عوامل دیگری در رفتارهای دولت اثرگذارند که میتوانند دوباره باعث شکلگیری تورم شود این گفته ایشان کاملا درست است و بررسی های ما نیز همین موضوع را اثبات می کند. ما برای شناسایی عملیات فرابودجهای و کسری بودجه از روشهای ناپیدا تمام قوانین از سال 1342 تا 1398 را احصا و مورد بررسی قرار دادیم. درباره این پرسش به مطالعه پرداختیم که این قوانین چه تکالیفی به دولت محول کرده و چه زمانی به پایان رسیده است؛ به طور مثال یکی از این قوانین در سال 1364 به تصویب رسیده و در سال 1365 به پایان رسیده یا اینکه در سال 1353 شروع شده و هنوز هم ادامه دارد. با این فرض، بررسی و تحلیل این قوانین را انجام دادیم که اگر دولت کسری بودجه نداشته و با وفور درآمد روبهرو باشد، آیا باز هم به سمت سرکوب قیمتی و عملیات فرابودجهای میرود؟ نکته جالب توجه در اینباره این است که در دوره 8 ساله از سال 1369 تا 1376، 7 قانون برای عملیات فرا بودجه ای مصوب شد. در دوره 8 ساله بعدی ؛ 9 قانون، دوره 8 ساله بعدی؛ 18 قانون و دردوره تقریبا 7 ساله؛ 14 قانون مصوب شد نکته مهم این است که در ما در این خصوص درآمدهای ارزی را با دورههای 8 ساله منطبق کردیم و به این یافته دست یافتیم، در هر زمانی که بیشترین درآمد ارزی داشتیم، بیشترین عملیات فرابودجهای را نیز انجام دادیم. به طور مثال در سال 1384 تا 1392 بیشترین درآمد ارزی داشتیم و در همان دوران بیشترین قوانینی که منجر به عملیات فرابودجه ای می شوند را نیز داشته ایم.

در جمعبندی می توان فرایند های تمام مسیرهای عملیات فرابودجه ای که منجر به افزایش پایه پولی و تورم می شود را در شکل (12) نشان داد.

در زمینه چرایی عملیات فرابودجه ای و اینکه زمینهها و انگیزههای شکلگیری آن چه هستند، شکل (13) چرای و زمینه ها و انگیزه ها نهادهای مفقود برای عملیات فرابودجه ای دولت را نشان میدهد.

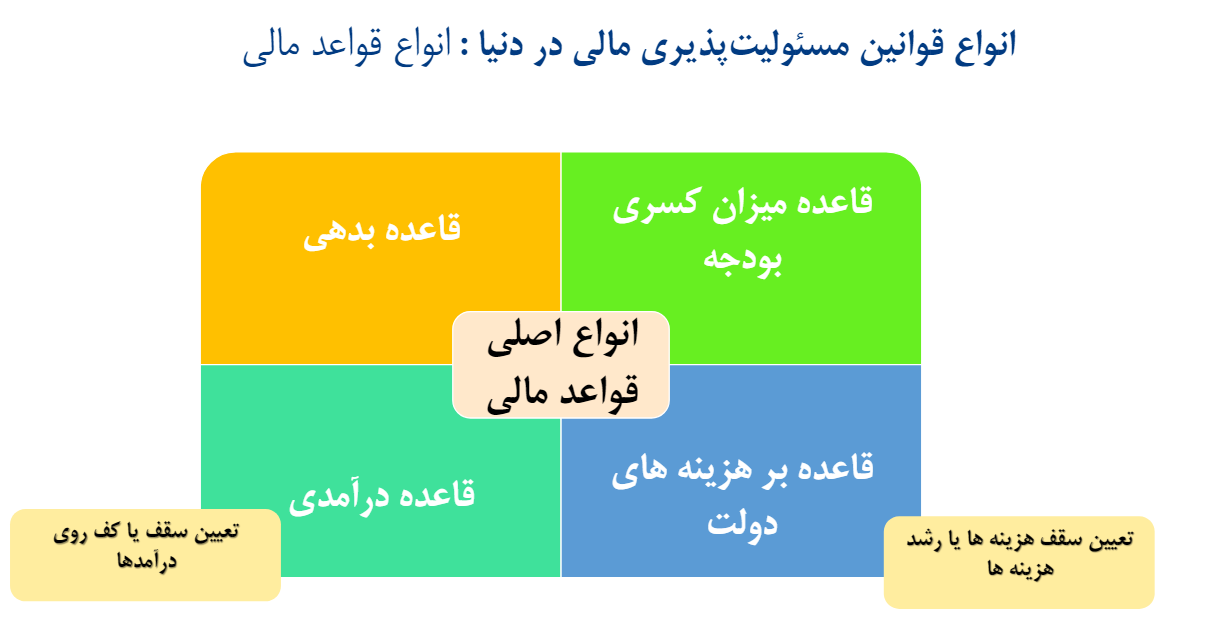

اما در حوزه اینکه چه راهکاری باید پیشرو داشته باشیم، دست کم در کوتاه مدت این بحث در دنیا شکل گرفته که قوانین مسئولیتپذیری در زمینه سیاستهای پولی و مالی ایجاد شده اگر بخواهیم در کوتاه مدت نسبت به کاهش عملیات فرابودجه ای اقدام شود دست کم تعیین و تصویب قوانین مسئولیت آور و قواعد مالی می تواند کمک کند در شکل (14) تعدادی از قواعد مالی برای کاهش عملیات فرابودجه ای معرفی شده است.